Zinssenkungswetten

November 2023

Zinssenkungswetten

Obwohl der Offenmarktausschuss der US-Notenbank „weder Zinssenkungen in Betracht zieht noch darüber diskutiert“ und sich Fed-Chef Powell noch immer nicht sicher ist, „ob die Zinssätze hoch genug sind, um den Kampf gegen die Inflation zu beenden“, ließen die im Oktober schwächer als prognostiziert gestiegenen US-Verbraucherpreise (3,2 % p. a.) letzte Zinsanhebungsängste an den Märkten verfliegen. Die stattdessen aufgekommenen Zinssenkungserwartungen, die sich sogar rasch in eine massive Wette auf eine bereits im ersten Halbjahr 2024 anstehende Zinssenkung verwandelt haben, erscheinen vor dem Hintergrund der sich immer stärker entfaltenden Auswirkungen der restriktiven Geldpolitik durchaus berechtigt, insbesondere dann, wenn die Teuerungsraten in den nächsten Monaten weiter sinken sollten.

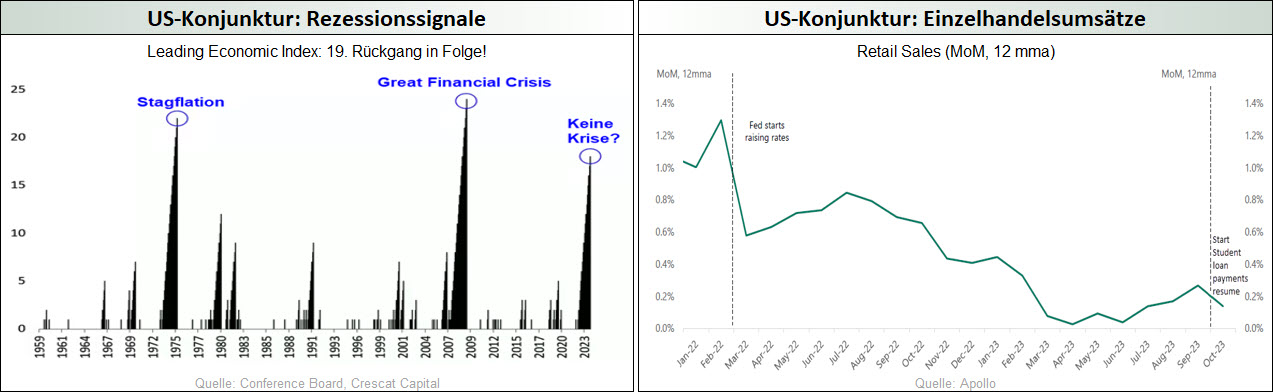

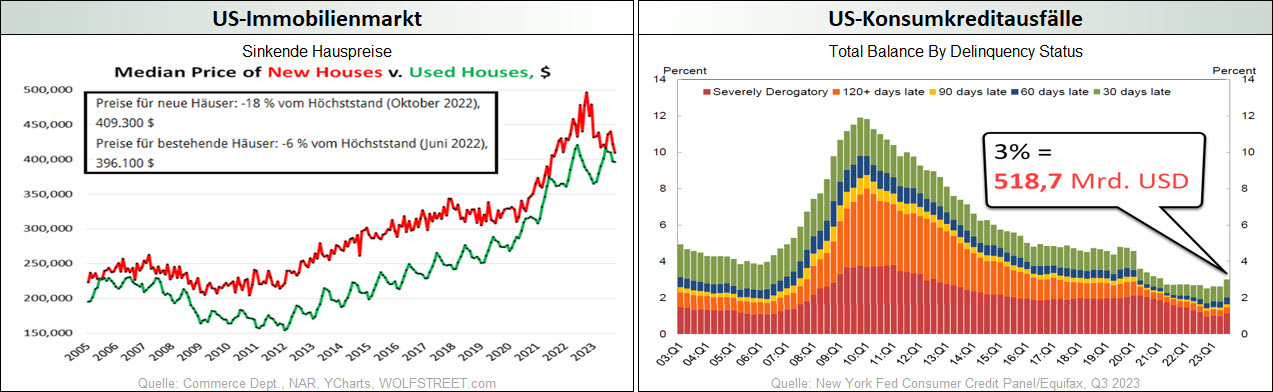

Während die US-Wirtschaft im dritten Quartal um annualisiert 5,2 % kräftig zulegen konnte, mehren sich hier dennoch die Rezessionssignale. So ist der Leading-Economic-Index bereits zum 19. Mal in Folge gefallen, während sich der Stellenaufbau am US-Arbeitsmarkt zunehmend verlangsamt. Gleichzeitig beginnen nun auch die Einzelhandelsumsätze zu schwächeln, die, wie es die Oktober-Daten gezeigt haben, auch durch die verfügte Wiederaufnahme der Zahlungen für Studiendarlehen weiter unter Druck bleiben sollten. Auch an den US-Immobilienmärkten steigt der Stress-Level stetig, zogen doch hier im ersten Halbjahr nicht nur die Zwangsversteigerungen um 15 % im Vergleich zum Vorjahr an, auch rutschen die Hauspreise nun bereits seit über einem Jahr nach unten. Insgesamt betrachtet geraten die rekordhoch verschuldeten und ja rund 70 % des Bruttoinlandsprodukts stemmenden US-Konsumenten nun zunehmend unter Druck, was sich überdeutlich am Anstieg der Kreditkartenverschuldung auf einen Rekordwert von 1.079 Mrd. USD (+9,4 % seit Jahresbeginn) zu Zinssätzen von durchschnittlich 21 % (!) ablesen lässt. Neben dem resultierenden Anschwellen der Zahlungsausfälle im Konsumkreditsegment ziehen aber auch die US-Unternehmensinsolvenzen bereits seit Monaten kräftig an, die angesichts der Masse an US-Zombie-Unternehmen (z. B. Russell 2000: ca. 31 %!) durchaus besorgniserregende Ausmaße annehmen könnten. Darüber hinaus steht der bereits kräftig Filialen schließende und Mitarbeiter entlassende US-Bankensektor unverändert unter hohem Druck, der im 3. Quartal einen 22-%-Anstieg der »nicht realisierten Verluste« aus Wertpapieren im Vergleich zum Vorquartal melden musste. All diese Entwicklungen sprechen dafür, dass es in den USA zu einer Trendwende in der Geldpolitik kommen wird, und zwar eher früher als später!

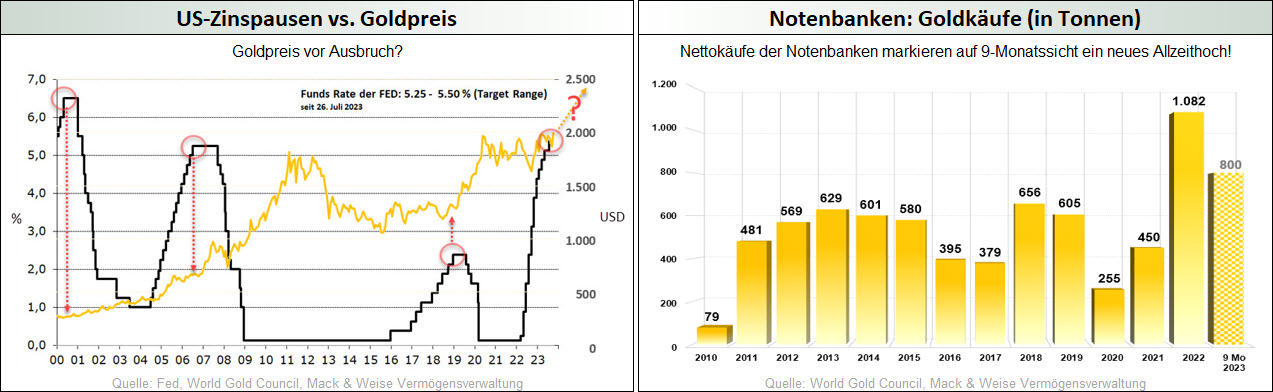

Der Goldpreis markierte im November mit 2.036 USD seinen höchsten Schlusskurs auf Monatsbasis, wobei die Stimmungsindikatoren hier – im Gegensatz zu denen der Aktienmärkte – noch keinen großen Optimismus anzeigen. Sollten die Zinssenkungserwartungen durch die einlaufenden Wirtschaftsdaten weiter gestärkt werden, und sich der US-Dollar in der Folge weiter abschwächen, zeichnen sich – unterstützt von der hohen Nachfrage vieler Notenbanken – an den Goldmärkten neue Hochs ab, die spätestens dann den bis dato underperformenden Edelmetallminensektor kräftig Schwung verleihen sollten.

Hamburg, November 2023