Notenbanken und ihr Exit vom “Exit”

Februar 2019

Notenbanken: Mit dem Verweis auf „ambivalente Wirtschafts- und Marktdaten“ und einem „unsicheren Konjunkturausblick“ bestätigte die Fed jüngst ihre im Januar verbal vollzogene geldpolitische Wende. Die Notwendigkeit für weitere Leitzinsanhebungen sieht die Fed nun ebenso wenig gegeben, wie ein weiteres Festhalten am Bilanzreduzierungsprogramm. Bereits in Kürze will sie einen Ausstiegsplan vorlegen, womit die Fed implizit eingesteht, dass die überschuldete US-Ökonomie keine weitere geldpolitische Straffung mehr verkraften kann. Nach jahrelanger geldpolitischer Normalisierungsrhetorik endet der Ende 2015 begonnene Zinserhöhungszyklus also bei einem Mini-Zins von nur 2,25-2,5% … fernab der historischen Normalität.

Während sich die Fed damit trotz allem zumindest minimale konventionelle geldpolitische Spielräume für die Bekämpfung eines Wirtschaftsabschwungs geschaffen hat, hat die Europäische Zentralbank dagegen nie einen Ausstieg aus ihrer Rettungspolitik mit Null-/Negativ-Zinsen und beispielloser Gelddruckerei gewagt. Angesichts dessen dürfen die Bürger der Eurozone schon sehr gespannt sein, zu welchen noch unkonventionelleren „geldpolitischen“ Maßnahmen sich die EZB ermächtigt fühlen wird, wenn sich der konjunkturelle Abschwung in der Eurozone weiter vertieft.

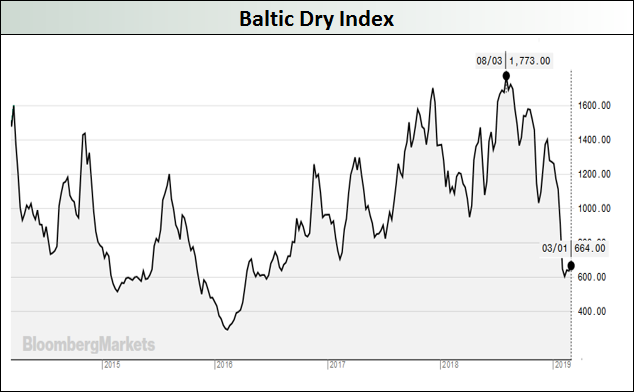

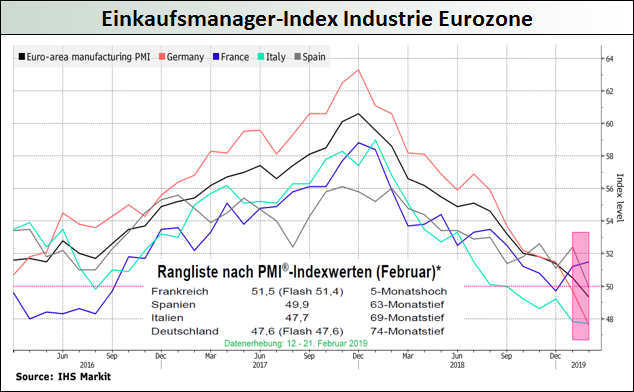

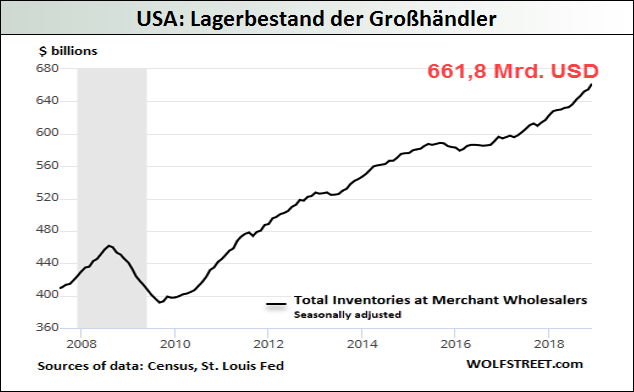

Konjunktur: Die Anzeichen, dass der Weltwirtschaft zumindest eine deutliche Abkühlung bevorsteht, verdichten sich zunehmend. So fiel der globale Einkaufsmanagerindex des Verarbeitenden Gewerbes im Februar auf ein 32-Monatstief, flankiert von weiter sinkenden Schiffsfrachtraten und einem stagnierenden Welthandel. Auffällig schwach zeigt sich die Eurozone, wo sich mit Italien und Deutschland allein aktuell knapp 45% der Eurozonen-Wirtschaftsleistung in oder nahe einer Rezession befinden. Selbst im vermeintlichen Konjunktur-Boom-Land USA beziffert die NY-Fed die Rezessionswahrscheinlichkeit inzwischen auf rund 24%. Und tatsächlich künden die auf einen Rekordwert von 661,8 Mrd. USD gekletterten Lagerbestände der US-Großhändler genauso von einer immer schwächer werdenden Binnen-Nachfrage, wie auch die zuletzt auf ein Zwei-Jahrestief gesunkenen Hausbaubeginne oder die in einigen Regionen nun erstmals nach 7 Jahren Boom wieder fallenden Immobilienpreise.

Noch überwiegt allseits die Hoffnung, dass sich das Rezessions-Gespenst im Zuge einer Einigung im US-Handelskrieg mit China und im EU-Brexit-Streit wieder in Luft auflösen würde, aber nach einem zehnjährigen mittels billigem Kredit künstlich erzeugten Wirtschaftsaufschwung erscheint eine Bereinigung der Exzesse nicht nur mit Blick auf die zombiefizierte Unternehmenslandschaft ohnehin weit überfällig zu sein.

Finanzmärkte: Nahtlos setzte sich die Aktienmarktrallye auch im Februar weltweit fort, angeführt von den US-Börsen, die ihren besten Jahresstart seit 1987 verzeichneten. Während an den Börsen jeder nur mögliche Hinweis auf eine eventuelle Einigung im US-chinesischen Handelsstreit sofort in ein Kursfeuerwerk verwandelt wurde, zeugen die dagegen ignorierten, deutlich gesunkenen Unternehmensgewinnerwartungen vom enormen Korrekturpotential der Märkte.

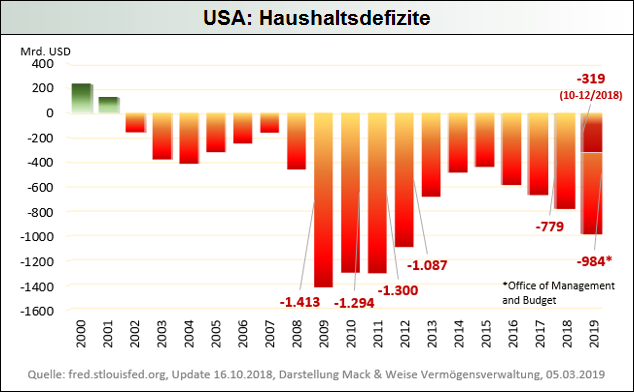

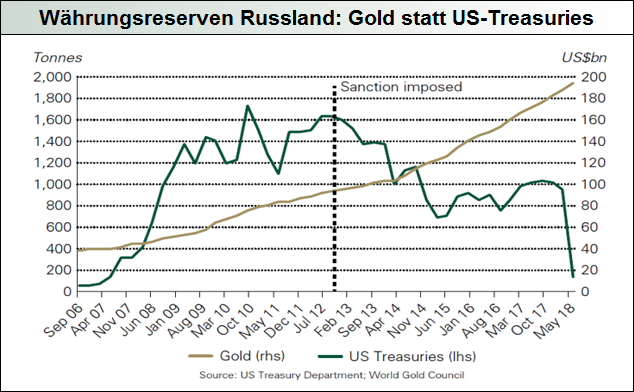

Fondsmanager-Kommentar: Angesichts eines in den USA allein in den ersten drei Monaten des laufenden Fiskaljahres 2019 angehäuften 319-Mrd.-USD-Defizits wird ein neuerliches Billionendefizit – wie zu „besten“ Obama-Krisenzeiten gesehen – immer wahrscheinlicher. Während die US-Regierung offenkundig fest glaubt, dass ihre explodierenden Defizite für das Vertrauen in den US-Dollar als Weltreservewährung irrelevant wären, warnte Fed-Chef Powell aus gutem Grund eindringlich vor der „einfach nur falschen Vorstellung, dass Defizite für Länder, die in ihrer eigenen Währung Kredite aufnehmen können, keine Rolle spielen.“ Schließlich sacken bereits seit Jahren nicht nur die von den ausländischen Notenbanken gehaltenen US-Anleihebestände gemessen am ausstehenden Volumen kontinuierlich ab (<22%), auch wird der „grünen (US-Dollar-)Flut“ mit immer stärkeren Goldkäufen begegnet.

Seit den im August letzten Jahres gesehenen Tiefständen konnte der Goldpreis um über 10% zulegen, während die Erholung im Goldminensektor trotz der in den letzten Monaten vollzogenen bzw. angekündigten Groß-Fusionen/-Übernahmen als relativ verhalten bezeichnet werden kann. Bewertet man diese Aktivitäten vor dem Hintergrund eines nach wie vor niedrigen Goldpreises und immer knapper werdender lukrativer Lagerstätten, dann bergen die Goldminenaktien auf den jetzigen Niveaus erhebliches Kurspotential.

Hamburg, Februar 2019