Euro-Lira

Juni 2022

Bild: wishispower/istockphoto

Investmentpolitik: Seit dem Ausbruch der Finanzkrise im Jahr 2008 haben die internationalen Notenbanken zur »Lösung« des Überschuldungsproblems die Zinsen in Richtung Null oder sogar in den Negativbereich abgesenkt und finanzieren die weltweit exponentiell wachsenden Schuldenberge immer intensiver mit ihren Druckerpressen. Da die »Währungshüter« mit dieser historisch beispiellosen Geldpolitik immer größere Risiken für die Stabilität des heutigen Finanzsystems erzeugen, haben wir die Investitionen in beiden Fonds in den letzten Jahren immer stärker auf physische Edelmetalle und Edelmetallminenaktien fokussiert.

Euro-Lira

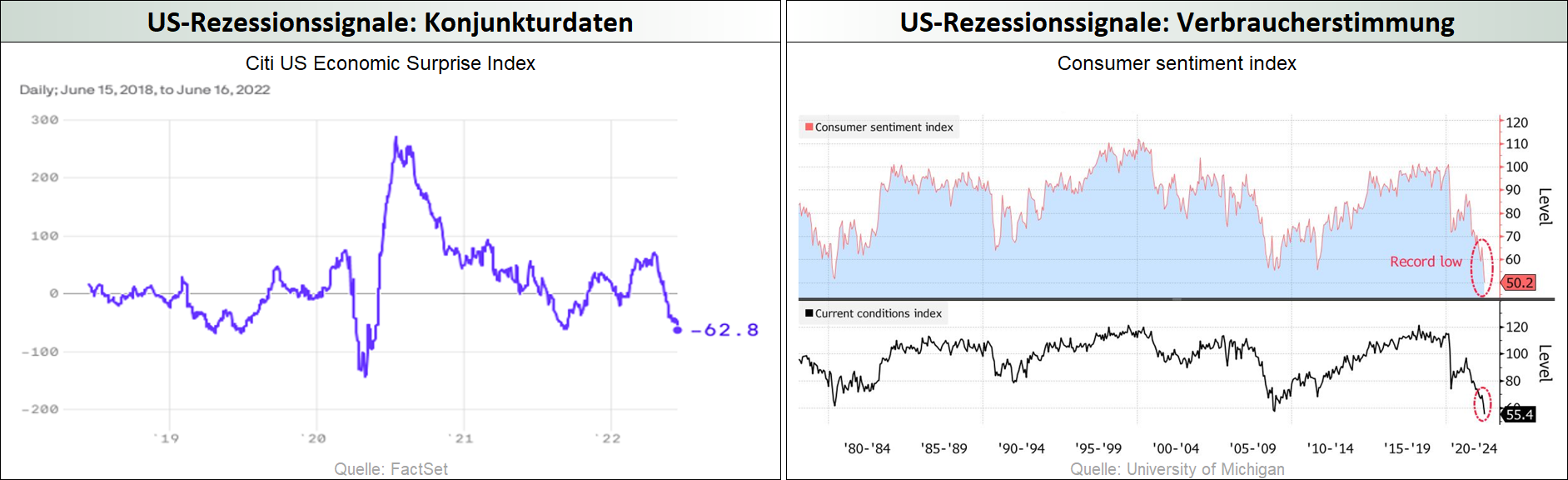

Obwohl US-Notenbankchef Powell auf der Pressekonferenz im Mai versicherte, dass „eine Zinserhöhung um 75 Basispunkte nicht aktiv in Betracht gezogen wird“, sah sich die Fed angesichts des 8,6-%-p. a.-Teuerungsschocks im Juni genau zu dieser gezwungen, der dann im Juli eine weitere in gleicher Höhe folgen könnte. Da in der vom billigen Kredit abhängigen US-Schuldenökonomie bereits schon jetzt die Zeichen auf Rezession stehen, und jede weitere Zinserhöhung diese nur noch weiter verstärken wird, stellt die von Powell favorisierte und zuletzt als „sehr herausfordernd“ bezeichnete „weiche Landung“ der Wirtschaft längst kein realistisches Szenario mehr dar, zumal die Fed of New York die Wahrscheinlichkeit einer harten Landung inzwischen auf bereits 80 % beziffert.

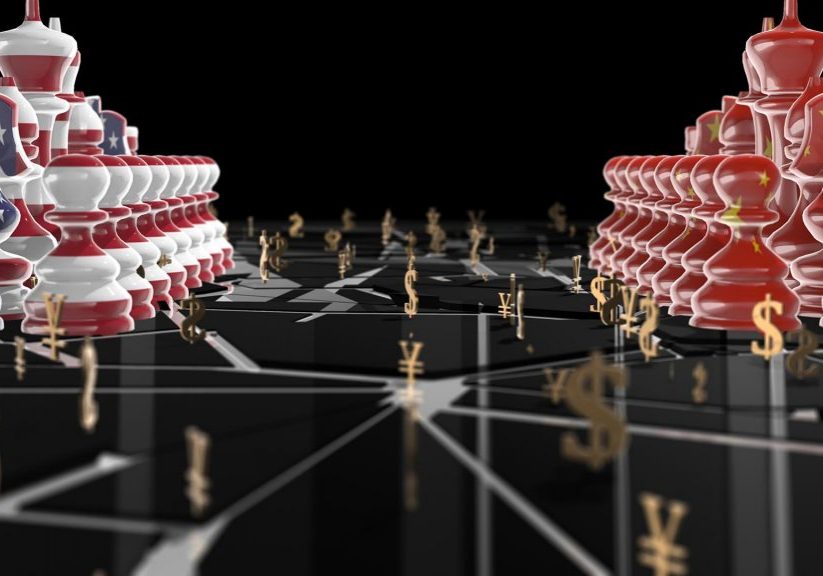

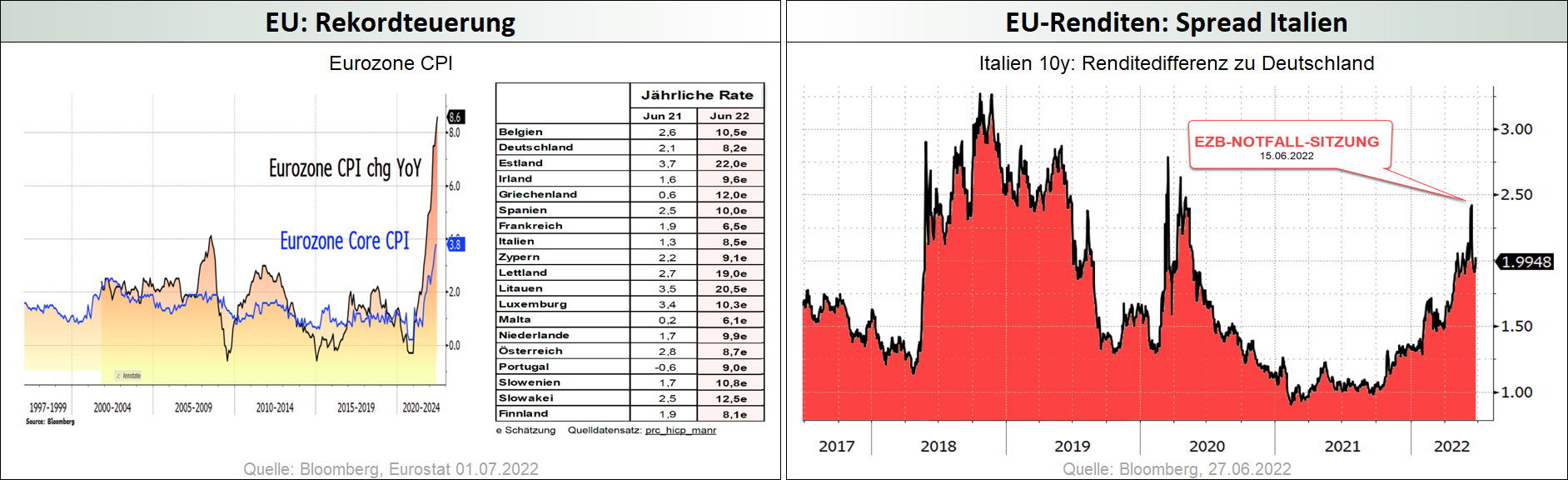

Während die Fed nun das – lange von ihr verharmloste – gefährliche „Festsetzen der hohen Inflation in der Wirtschaft“ bekämpft, sah sich dagegen die EZB – trotz einer auch in der Eurozone galoppierenden Geldentwertung – bis dato noch nicht einmal in der Lage, ihre Negativzinspolitik zu beenden. Deren Gedankenspiele, im Juli eine erste (Mini-)Zinserhöhung vornehmen bzw. ihr Staatsfinanzierungsprogramm (APP) beenden zu wollen, mündeten prompt in einen kräftigen Renditeanstieg in der EU-Pleitestaaten-Peripherie, die für ein Wiederaufflackern der unter knapp 9.000 Mrd. EZB-Euros für immer begraben geglaubten Eurokrise sorgten. Italiens Renditeanstieg auf über 4 % verursachte sogar einen neuen whatever-it-takes-Moment in der Eurozone, sah sich doch die EZB zu einer Notfallsitzung gezwungen, auf der sie versicherte, die auseinanderlaufenden Zinsdifferenzen auf keinen Fall tolerieren zu wollen. Klar dokumentiert sich hier das Dilemma der Euro-Dauerretterin EZB, würde doch deren „Inflationsbekämpfung“ nicht nur eine (schwere) Rezession verursachen, sondern auch eine neuerliche Staatsschulden-Eurokrise, die sich letztlich nur durch eine Fortsetzung der Schuldenaufkäufe, also durch Gelddruckerei, unterdrücken lässt. Da der EZB bei der Inflationsbekämpfung also faktisch die Hände gebunden sind, muss mit einer weiteren Liraisierung des Euro gerechnet werden, wobei sich das Teuerungsproblem „dank“ der Abwertungstendenzen gegenüber den zinstragenden Währungen und den damit verbundenen steigenden Importpreisen noch zusätzlich zu verschärfen droht.

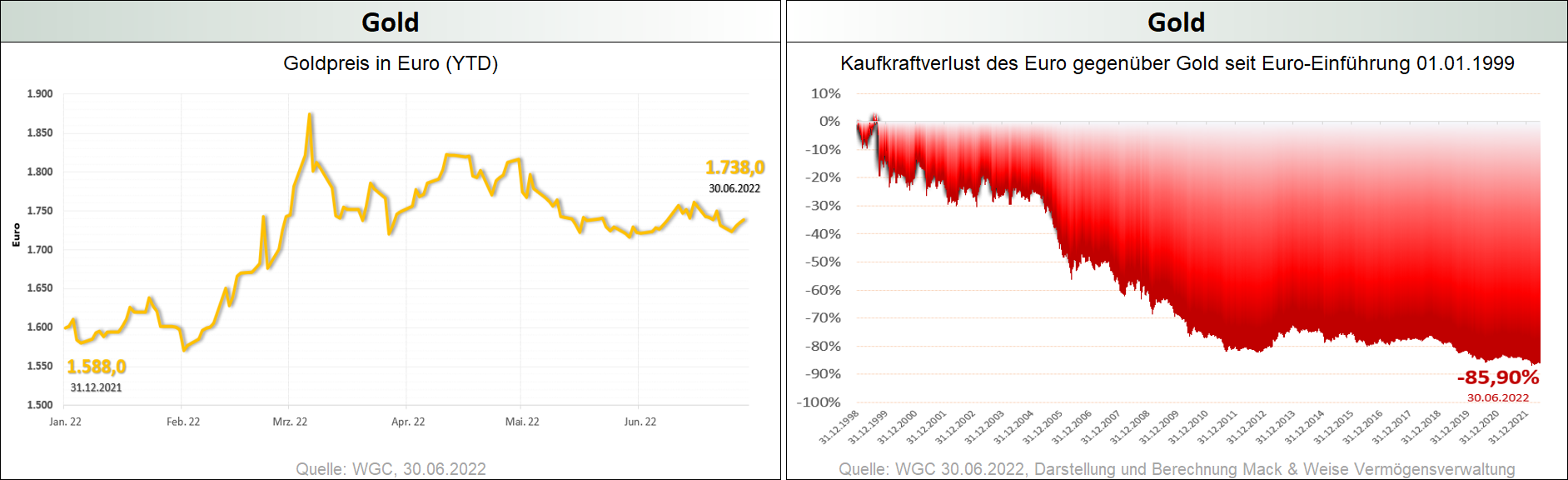

Während die Aktien- und Anleihemärkte auch im Juni weiter unter kräftigem Abgabedruck standen (US-Aktien: schlechteste erste Halbjahr seit 1970!), konnte sich der Goldpreis dagegen recht gut behaupten. Mit einer Halbjahresrendite von 9,4 % in Euro untermauerte Gold seine Eigenschaft als Krisen- und Inflationsschutz, an dem sich angesichts der strukturellen Probleme der Euro-Lira auf weitere Sicht auch nichts ändern sollte.

Hamburg, Juni 2022