Hilflose Notenbanker

Mai 2022

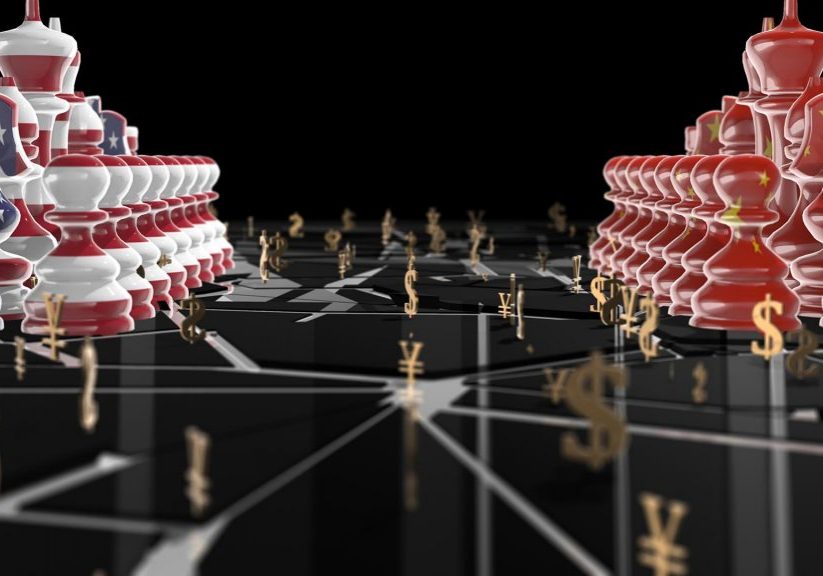

Investmentpolitik: Seit dem Ausbruch der Finanzkrise im Jahr 2008 haben die internationalen Notenbanken zur »Lösung« des Überschuldungsproblems die Zinsen in Richtung Null oder sogar in den Negativbereich abgesenkt und finanzieren die weltweit exponentiell wachsenden Schuldenberge immer intensiver mit ihren Druckerpressen. Da die »Währungshüter« mit dieser historisch beispiellosen Geldpolitik immer größere Risiken für die Stabilität des heutigen Finanzsystems erzeugen, haben wir die Investitionen in beiden Fonds in den letzten Jahren immer stärker auf physische Edelmetalle und Edelmetallminenaktien fokussiert.

Hilflose Notenbanker

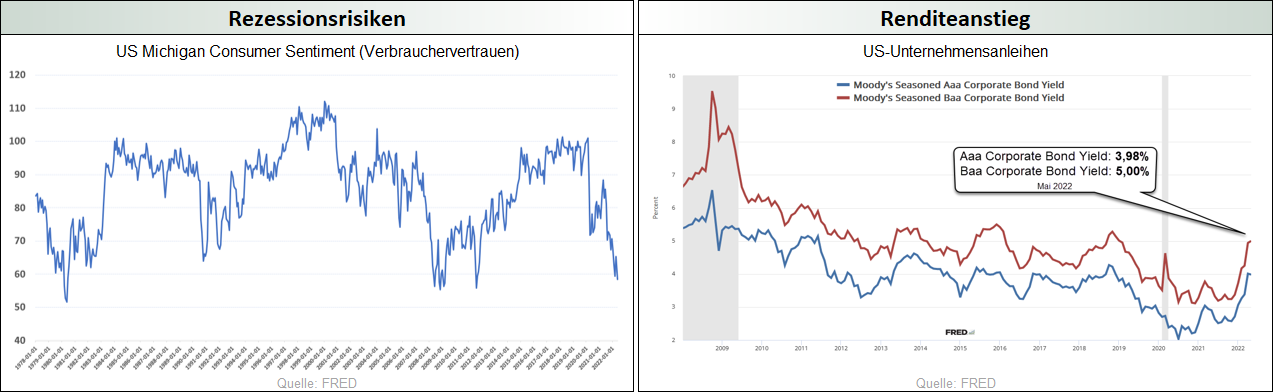

Anfang Mai sah sich die US-Notenbank gezwungen, angesichts der nicht mehr länger als „temporär“ erachteten US-Teuerungsraten (CPI: +8,3 %, PPI: +11,0 %; p. a.) eine geldpolitische Wende anzukündigen. So will die Fed im Juni mit der Schrumpfung ihrer 8.914 Mrd. USD schweren Bilanz beginnen (-47,5 Mrd. USD, ab September -95 Mrd. USD monatlich) und die Zinsen, so wie im Mai, in 0,5-%-Punkt-Schritten weiter anheben. Mit diesen Minizinsschritten bleibt die Fed allerdings meilenweit »hinter der Kurve« zurück, so dass die Realzinsen auch weiterhin tief im negativen Bereich verharren werden. Dass sowohl die Fed als auch die anderen westlichen Notenbanken das Teuerungsproblem angesichts ihrer überschuldeten Volkswirtschaften, den aktuell deutlich erkennbaren Rezessionsrisiken und den Risiken für die »Finanzmarktstabilität« überhaupt ernsthaft in den Griff bekommen können/wollen, darf getrost bezweifelt werden, was auch der Gouverneur der Bank of England, Andrew Baily, jüngst erstaunlich freimütig einräumte: „Ich fühle mich hilflos, die Inflation zu verhindern“.

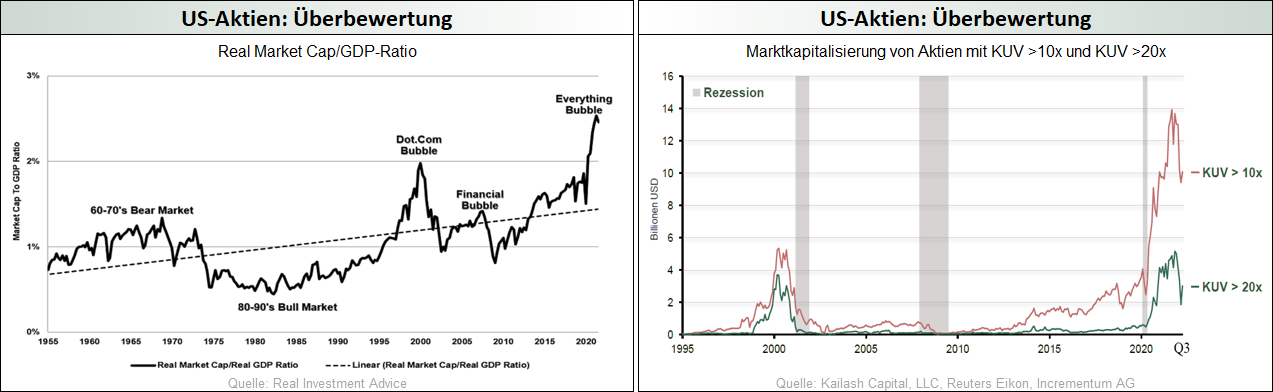

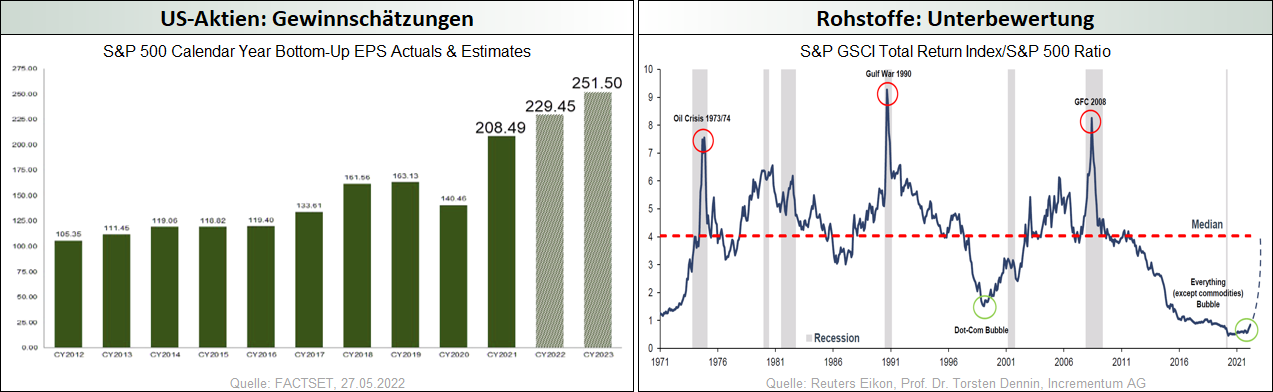

Allein nur die Aussicht auf anziehende Zinsen und Liquiditätsentzug hat an den seit Jahren von der Droge des billigen Geldes völlig abhängigen Finanzmärkten schon erhebliche Turbulenzen ausgelöst, verloren doch seit Powells Ankündigungen die großen Aktienmärkte prozentual zweistellig, während es an den Anleihemärkten, insbesondere im Segment der Unternehmensanleihen, zu deutlichen Renditeanstiegen kam. Getoppt wurden diese Entwicklungen noch von den Turbulenzen bei Krypto-Währungen, wo der TerraUSD-Stablecoin-Crash den Anlegern sogar einen Totalverlust bescherte. Trotz der kräftigen Kurskorrekturen gehen wir davon aus, dass die Abwärtsrisiken an den noch immer deutlich über den 2020er Blasenhochs notierenden Aktienmärkten erheblich sind, und die Börsen hier nun sogar vor einer lang anhaltenden Baisse stehen könnten. Denn, wenn der Kurstreiber Nr. 1 der letzten Jahre – Liquidität – wegfällt, werden die Fundamentaldaten zwangsläufig in den Blickpunkt rücken. Schon in Kürze drohen dann die noch geradezu absurd optimistischen Aktiengewinnschätzungen durch eine zinsinduzierte Wirtschaftsabschwächung, steigenden Finanzierungskosten und teuerungsbedingter Margenerosion ad absurdum geführt zu werden und das bei Aktienbewertungen, die sich immer noch auf historisch hohen Niveaus bewegen.

In dem sich jetzt immer klarer abzeichnenden Stagflationsszenario sollten Edelmetalle und Rohstoffe – ähnlich wie in den 1970er Jahren – auf absehbare Zeit zu den besten performenden Asset-Klassen gehören. So hat auch Gold die Schockreaktionen im Mai mit am besten überstanden, während der CRB-Rohstoffindex nach seiner Korrektur – zum Leidwesen von Notenbankern und Verbrauchern – bereits wieder ein Mehrjahreshoch markieren konnte.

Hamburg, Mai 2022