Paradigmenwechsel

November 2022

Bild: Olivier Le Moal/istockphoto

Investmentpolitik: Seit dem Ausbruch der Finanzkrise im Jahr 2008 haben die internationalen Notenbanken zur »Lösung« des Überschuldungsproblems die Zinsen in Richtung Null oder sogar in den Negativbereich abgesenkt und finanzieren die weltweit exponentiell wachsenden Schuldenberge immer intensiver mit ihren Druckerpressen. Da die »Währungshüter« mit dieser historisch beispiellosen Geldpolitik immer größere Risiken für die Stabilität des heutigen Finanzsystems erzeugen, haben wir die Investitionen in beiden Fonds in den letzten Jahren immer stärker auf physische Edelmetalle und Edelmetallminenaktien fokussiert.

Paradigmenwechsel

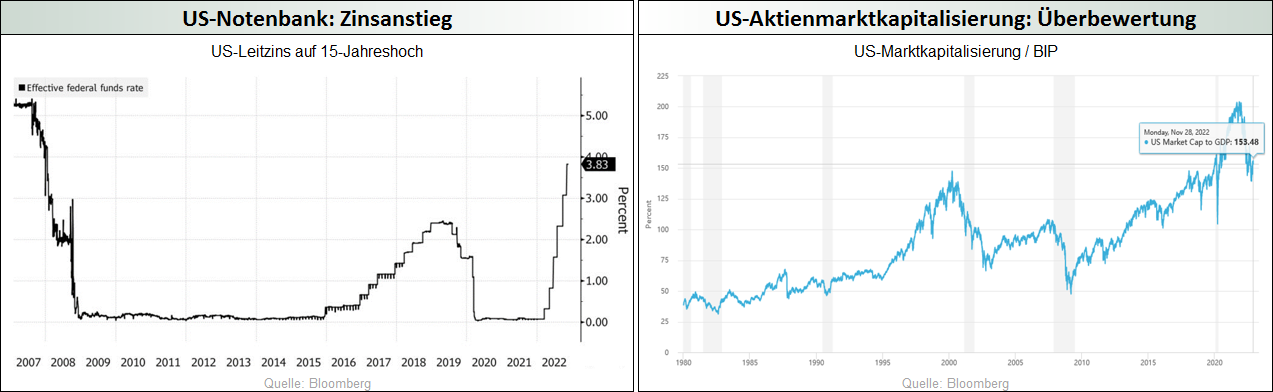

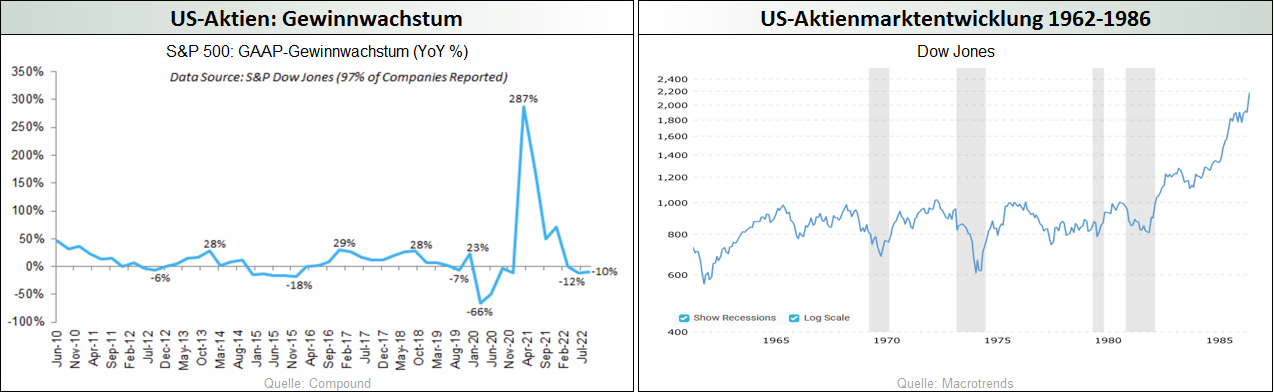

Während die Anhebung des US-Leitzinses Anfang November um weitere 75 Basispunkte auf 3,75-4 % noch genauso von den Märkten erwartet wurde, überraschte Fed-Chef Powell diese dagegen mit seiner Ankündigung, dass das „endgültige Zinsniveau“ auf Grund der „Daten seit unserem letzten Treffen“ nun „höher sein wird“ als noch im September mit 4,6 % prognostiziert. Die Aussicht auf einen nunmehr über die 5-%-Marke steigenden US-Leitzins irritierte die US-Aktienmärkte jedoch nur kurz, wurden doch hier der etwas schwächere US-Preisauftrieb und das gegen Ende des Monats veröffentlichte Fed-Protokoll, das „eine wahrscheinlich bald angemessene Verlangsamung des Wachstumstempos der Zinsen“ enthielt, in eine kräftige Kurshausse verwandelt, so dass beispielsweise der Dow Jones-Index nun keine 10 % mehr unter seinem Allzeithoch notiert.

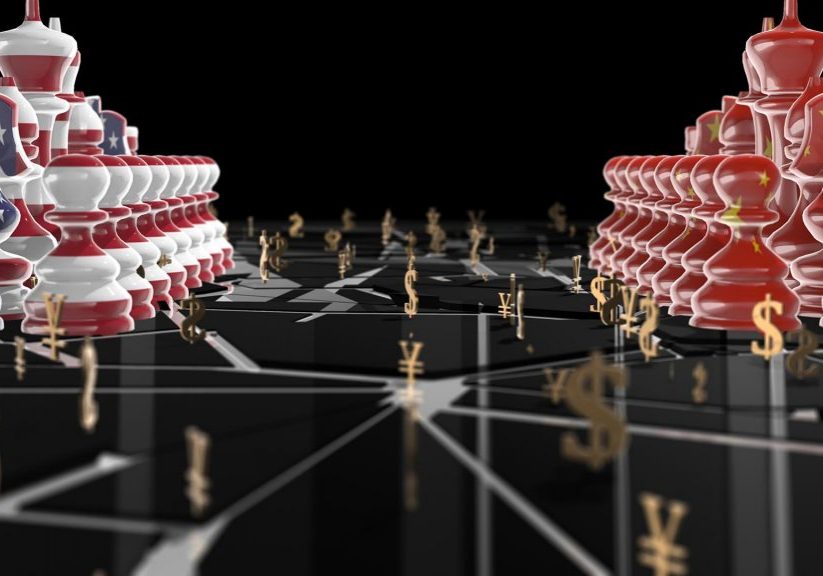

Die an den breiten Aktienmärkten zuletzt gesehene deutliche Kurserholung schätzen wir jedoch nur als eine Bear-Market-Rallye ein, tendieren doch viele fundamentale Entwicklungen in eine weiter negative Richtung. Man kann diese Rallye quasi auch als einen Reflex der Investoren interpretieren, jegliche Kursrückschläge zum Einstieg zu nutzen – eine Strategie, die in den letzten vierzig Jahren ja auch perfekt funktioniert hat, weil Globalisierung, sinkende Zinsen, Liquiditätsschwemme und verschuldungsbedingtes Wachstum für ein die Aktienmärkte stark unterstützendes Umfeld gesorgt haben. Diese Kurstreiber werden jedoch nach unserer Einschätzung aufgrund der jetzt laufenden Deglobalisierung, den Reaktionen der Notenbanken auf das Inflationsproblem und der Überschuldungssituation aller Sektoren in den westlichen Industrieländern in den nächsten Jahren entfallen, weshalb die Märkte nun vor nichts weniger als einem Paradigmenwechsel stehen könnten; ähnlich wie in den 1970er-Jahren, als die Investoren auch Jahre brauchten, um zu realisieren, dass das Goldilock-Szenario der 1960er-Jahre längst Geschichte war. Angesichts des von uns erwarteten Stagflationsszenarios – hohe Inflation, stagnierende/schrumpfende Wirtschaft – gehen wir unverändert davon aus, dass Rohstoffe und insbesondere die Edelmetalle Gold und Silber auf Sicht zu den am besten performenden Asset-Klassen gehören sollten.

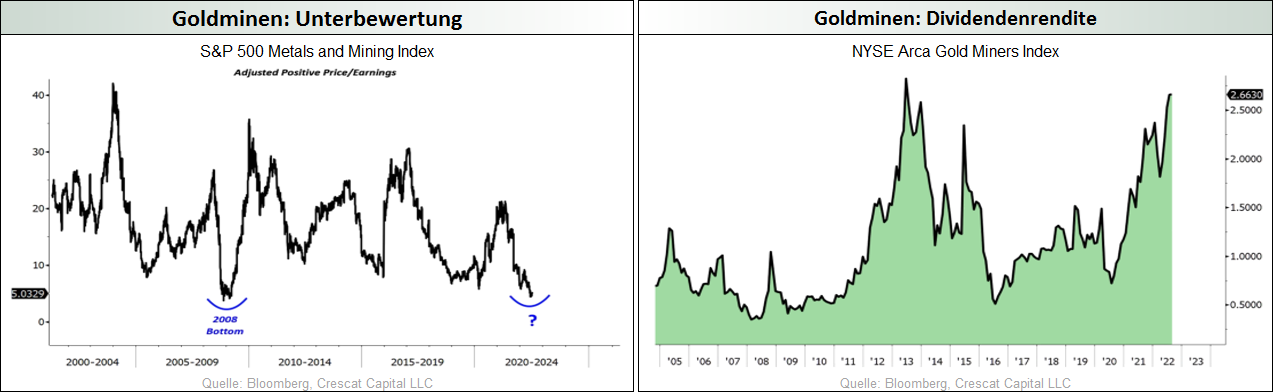

Im November notierten die Preise von Gold und Silber wieder deutlich über ihren Oktober-Tiefständen, worauf auch die stark gefallenen Kurse der Gold- und Silberminenunternehmen positiv reagierten. Auch wenn die jüngsten Quartalszahlen des Gold- und Silberminensektors aufgrund zuletzt gestiegener Kosten und gedrückter Edelmetallpreise relativ schwach ausgefallen sind, so werden in diesem klar unterbewerteten Sektor dennoch nicht nur weiterhin solide Gewinne und operative Free-Cash-Flows erwirtschaftet, sondern auch teils ansehnliche Dividenden gezahlt.

Hamburg, November 2022