Exponentielles US-Schuldenwachstum

Februar 2018

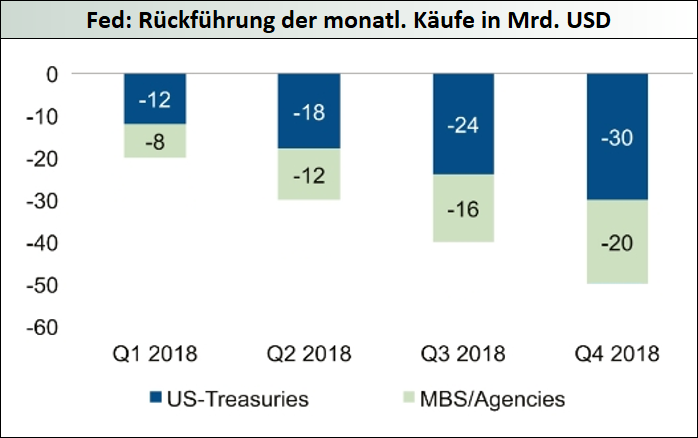

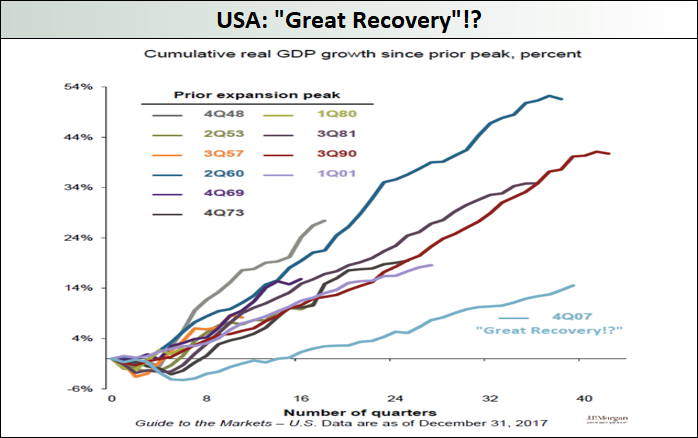

Geldpolitik Fed: Jerome Powell, der neue Vorsitzende der US-Notenbank Fed, bekundete im Februar, den geldpolitischen Straffungskurs seiner Amtsvorgängerin Yellen fortsetzen zu wollen. Somit sollte die Fed ihre 4.435-Mrd.-USD-Bilanz im laufenden Jahr nicht nur plangemäß um fast 10% schrumpfen lassen, auch dürften die Leitzinsen angesichts „gut bleibender wirtschaftlicher Aussichten“ in drei oder vier graduelle Schritten weiter angehoben werden. Da Powell den Straffungskurs explizit auch „ungeachtet irgendwelcher Volatilitäten an den Finanzmärkten“ umsetzen will, drängt sich die Frage auf, ob die Fed das Platzen der „everything-bubble“ nun bewusst herbeiführen will. Deutliche Zinsanhebungen würden aber auch in der US-Wirtschaft, die bis dato trotz der auf Rekordstände gewachsenen Verschuldung aller Sektoren das Gegenteil der propagierten „great recovery“ erlebt hat, eine Pleitewelle mit folgender Rezession/Depression auslösen, die die Finanz- und Wirtschaftskrise von 2008 als laues Lüftchen erscheinen lassen würde.

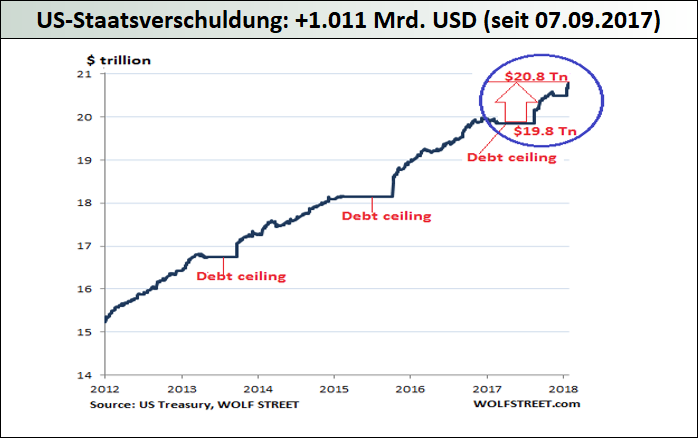

US-Konjunktur: Zwar liegt die offizielle US-Teuerungsrate (+0,5% ggü. Vormonat, +2,0% ggü. Vorjahr) aktuell nunmehr da, wo sie die Fed sehen möchte, doch der – vom Fed-Chef Powell als „nicht nachhaltig“ kritisierte – atemberaubende Aufschuldungskurs der Regierung hat bereits für einen deutlichen Anstieg der Inflationserwartungen gesorgt. Schließlich ist die Staatsverschuldung unter Trump, getreu seines Mottos, „Ich bin der König der Schulden, ich liebe Schulden.“, binnen weniger als sechs Monate um 1.011 Mrd. USD förmlich explodiert, ein „Kunststück“, welches so nicht einmal dem bisherigen „Schuldenkönig“ Obama gelang. Offenkundig glaubt die Regierung, mit dem US-Dollar als Weltreservewährung im Rücken, weiter problemlos auf exponentielles Verschuldungswachstum setzen zu können.

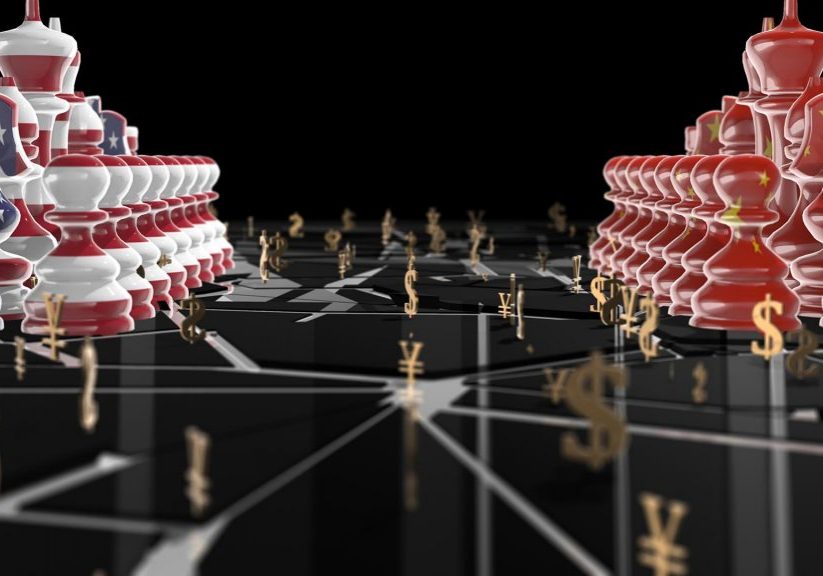

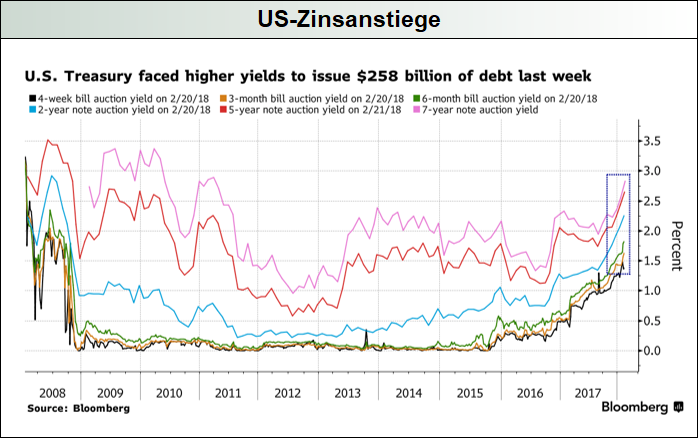

Finanzmärkte: Die Schuldenpolitik der US-Regierung scheint allerdings an den „Märkten“ zunehmend auf Skepsis zu treffen, sprangen doch in den letzten Monaten gerade die Zinsen für US-Staatsanleihen deutlich nach oben, während der US-Dollar trotz der steigenden Zinsen zu Schwächeanfällen neigte. Zwar meint der Fed-Vordere Bullard, dass die „weltweit hohe Nachfrage nach sicheren Assets die US-Zinsen insgesamt niedrig halten wird“, womit er allerdings davon ausgeht, dass die großen US-Gläubigernationen, allen voran China, die nur noch per Druckerpresse „besicherten“ US-Staatsanleihen auch wirklich als „sicher“ einstufen.

Angesichts der aufkommenden Zins- und Inflationsängste gerieten die Aktienmärkte Anfang Februar in erhebliche Turbulenzen. Zwar konnten sich die Börsen im weiteren Monatsverlauf wieder stabilisieren, doch die heutigen Entwicklungen geben alles andere als Anlass für großen Optimismus, wie es die vom kanadischen Analysten D. Rosenberg aufgezeigten geschichtlichen Parallelen erkennen lassen: „Steigende Zinsen, Vollbeschäftigung, Zinserhöhungen der Fed, Handelsstreitigkeiten, schwacher Dollar, steigendes Haushalts- und Leistungsbilanzdefizite, angeheizt durch eine Steuerreform. Kommt Ihnen das bekannt vor? Das sollte es! Denn das war die Lage im Crashjahr 1987.“

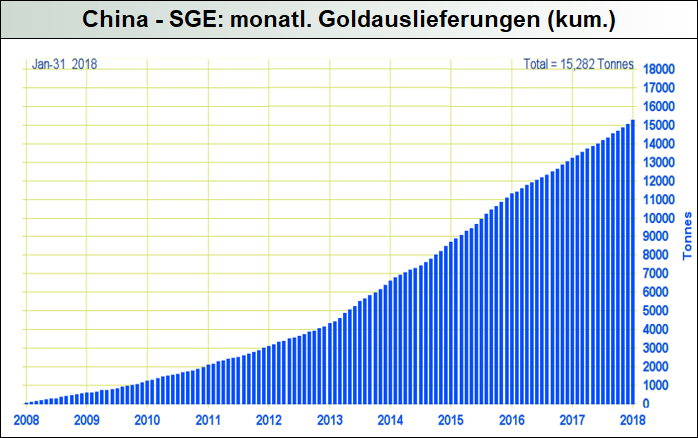

Fondsmanager-Kommentar: Ab dem 26. März wird der weltgrößte Öl-Importeur China einen Öl-Terminkontrakthandel auf Yuan-Basis etablieren, ein Schachzug, den man als bisher bedeutendsten Angriff auf das seit 1971 bestehende Petro-Dollarsystem verstehen muss. Denn je stärker nun der wichtigste Rohstoff der Welt dann in Yuan gehandelt wird, umso mehr wird sich die für die USA existentiell wichtige Nachfrage nach US-Dollars bzw. US-Staatsanleihen verringern! Vor dem Hintergrund, dass allen voran Russland und China ihre Währungsreserven schon seit Jahren massiv zu Lasten des US-Dollars in Gold diversifizieren, könnte der „Petro-Yuan“ die Nachfrage nach physischem Gold weiter verstärken. Schließlich könnten Chinas Öl-Lieferanten ihre Yuan-Währungsreserven an der Shanghai Gold Exchange problemlos in Goldreserven verwandeln – eine durchaus attraktive Option angesichts der unhaltbaren Schuldenpolitik aller großen Wirtschaftsnationen.

Hamburg, Februar 2018