Geldexperiment mit Risiken und Nebenwirkungen

September 2018

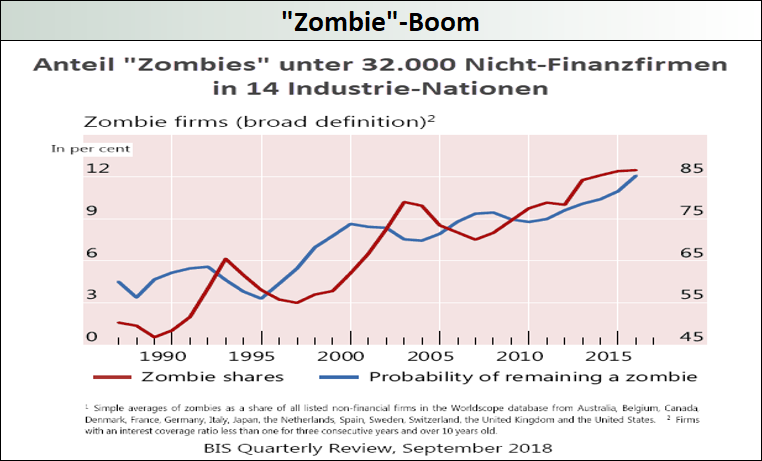

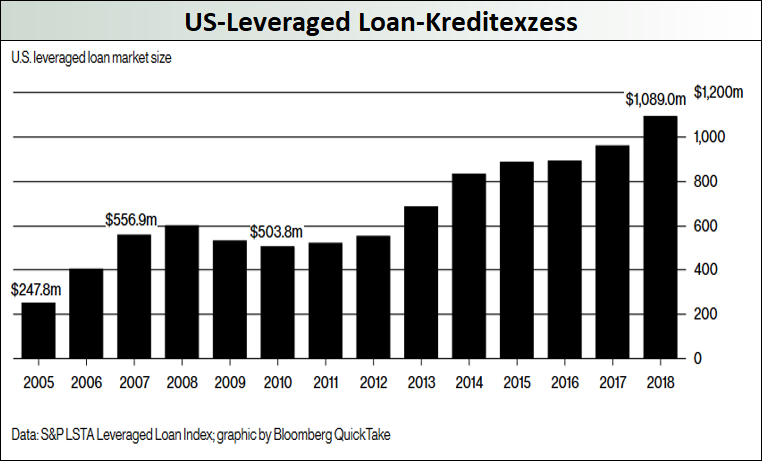

Notenbanken BIZ: Dass das seit 2008 laufende planwirtschaftliche Geldexperiment der Notenbanken alles andere als frei von Risiken und Nebenwirkungen ist, machte ausgerechnet die „Zentralbank“ der Notenbanken, die Bank für Internationalen Zahlungsausgleich, in ihrem neuesten Quartalsbericht (einmal mehr) zum Thema. So ist der „Boom“ der „Zombie“-Unternehmen, der für einen sich in der Wirtschaft dynamisch ausbreitenden Krankheitszustand steht, keine zufällige Erscheinung, sondern eine direkte Konsequenz aus dem bis heute nicht angegangenen „Zombie“-Bankenproblem und der viel zu tiefen Notenbank-Zinsen. Gerade letztere sind aber auch der Hauptgrund für die neueste Warnung der BIZ, identifizierte sie doch im Segment der hochriskanten Unternehmensfinanzierung („leveraged loan“) insbesondere in den USA einen hochgefährlichen Kreditexzess. Sollten die von den Notenbanken weltweit aufgepumpten Verschuldungs- und Spekulationsblasen platzen, dann haben die Notenbanken laut BIZ-Chefökonom Borio „kaum noch Mittel im Medizinschrank“, um die nun noch heilloser überschuldeten und noch hemmungsloser zockenden „Patienten“ ein zweites Mal „auf die Beine zu helfen“.

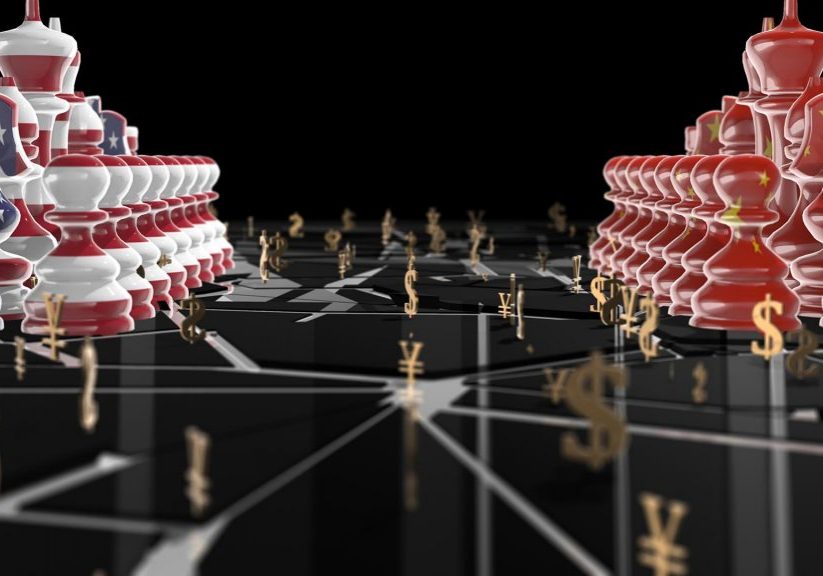

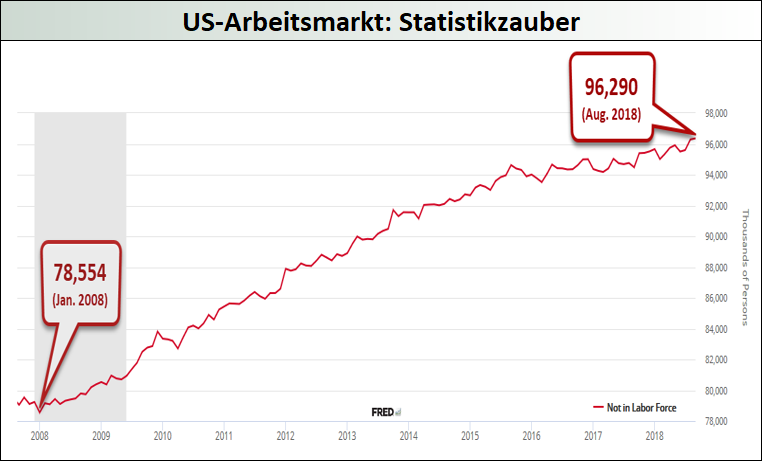

US-Konjunktur: Trotz der von der US-Administration vorangetriebenen Handelskriegs-Eskalation eilten die US-Aktienbörsen auch im September dank weiterhin anhaltender massiver Aktienrückkäufe von einem Rekordhoch zum nächsten. Allerdings sagt der Höhenflug der US-Aktien über den wahren Zustand der US-Wirtschaft so gut wie nichts aus, denn gerade der von den Fed-Vorderen so bejubelte Arbeitsmarkt kann angesichts der dem Arbeitsmarkt trotz besten Erwerbsalters (angeblich freiwillig) nicht zur Verfügung stehenden 96,3 Millionen US-Amerikaner (neuer Rekordwert im August!) nicht ansatzweise überzeugen. Und wie „stark“ kann die zu 70% vom Konsum abhängige US-Wirtschaft sein, wenn von den offiziell 258,1 Millionen arbeitsfähigen US-Amerikanern mit Einrechnung der offiziellen Arbeitslosen insgesamt 102,5 Millionen kein Erwerbeinkommen erzielen? Angesichts dieser eklatanten strukturellen Schwäche und der ohnehin schon heillos verschuldeten US-Konsumenten ist die aktuelle Fed-Zinsprojektion, die ein Ende des Zinserhöhungszyklus´ im Jahr 2021 bei einem Stand von nur 3,5% signalisiert, schon als gewagt zu bezeichnen.

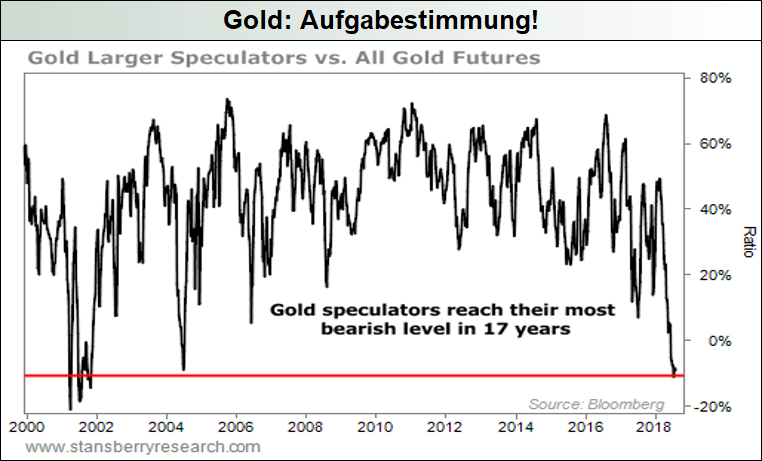

Fondsmanager-Kommentar: Die über die US-Terminbörse Comex auf den Goldpreis auch im September weiter vorgetragenen (Leerverkaufs-)Attacken drückten den Goldpreis unter die psychologisch wichtige Marke von 1.200 USD und sorgten für den sechsten Monatsverlust in Folge. Obwohl man für die Schwäche der Währungsmetalle Gold und Silber angesichts deutlich negativer Realzinsen und der zuletzt von der BIZ oder auch Persönlichkeiten wie William White, Ex-BIZ-Ökonom, und Dominique Strauss-Kahn, Ex-IWF-Chef, benannten immens wachsenden Risiken im Finanzsystem keine fundamentalen Gründe benennen kann, sorgt die letztlich frustrierende Kursentwicklung für eine komplette Aufgabestimmung unter den Investoren. Ob aber deren 17-Jahres-Stimmungstief – wie zuletzt im Jahr 2001 – nun wieder eine kurz bevorstehende (fulminante) Trendwende in den Edelmetall-Preisen signalisiert, ist letztlich jedoch nicht wirklich entscheidend.

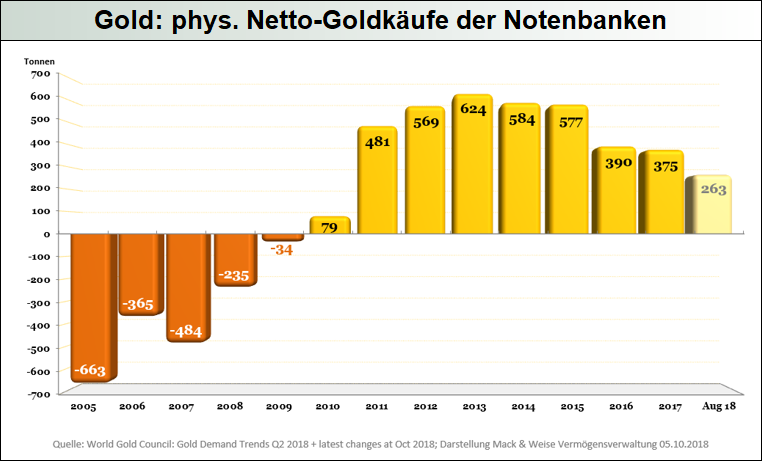

Von wesentlich größerer Bedeutung sind vielmehr die seit dem Jahr 2010 unverändert andauernden und sich nunmehr offiziell auf per Saldo 3.941,4t summierenden Netto-Goldkäufe der Notenbanken, die auffällig deutlich von denen der russischen und chinesischen Notenbanken dominiert sind. Diese akkumulieren das Währungsmetall sicherlich nicht aus irgendwelchen nostalgischen Gründen, sondern sie schaffen sich so über die Zeit eine immer stärkere Basis, um sich aus dem heutigen Dollar-basierten (überschuldeten) Weltwährungssystem verabschieden zu können.

Hamburg, September 2018