Finanzmarkt-Update

Februar 2024

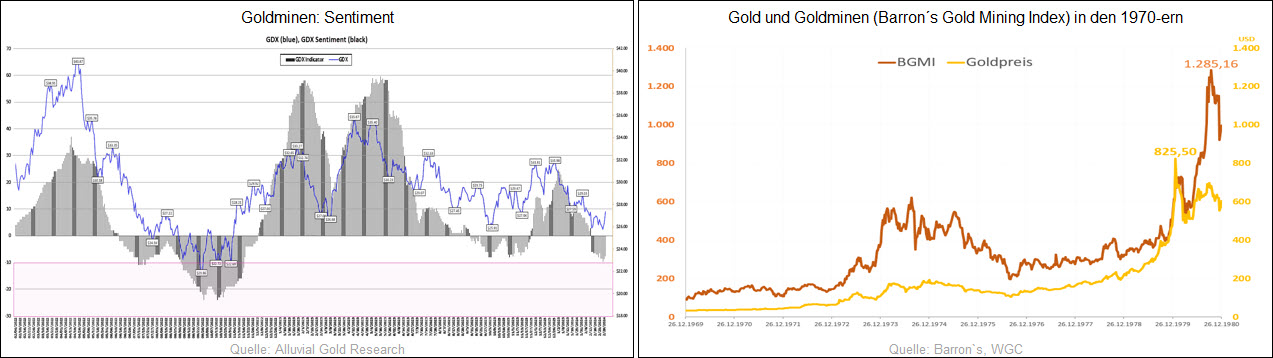

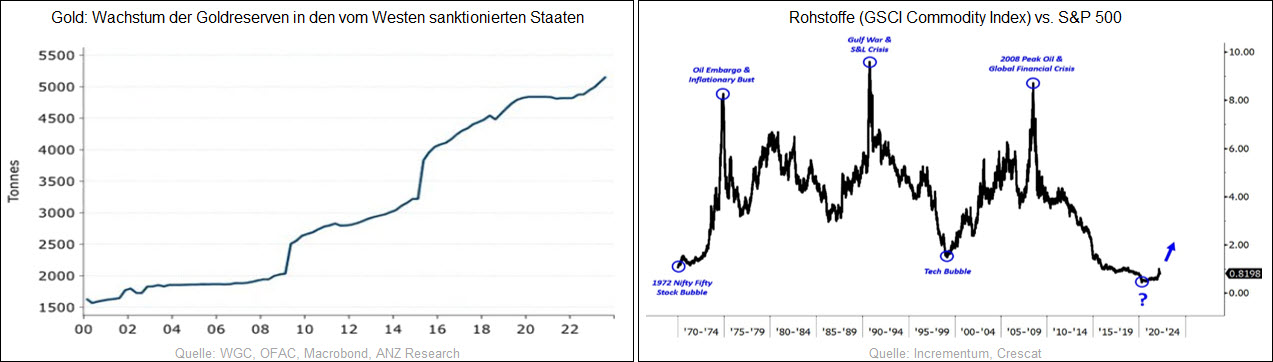

M & W-Investmentpolitik: Angesichts der ungebremsten Schuldenexpansion in den westlichen Wohlfahrtsstaaten und der seit Jahren verfolgten Strategie, jede Krise per Inflationspolitik und noch mehr Schulden „lösen“ zu wollen, haben wir unsere Investitionen im M & W Privat und M & W Capital Investmentfonds auf den Edelmetallsektor fokussiert. In Anbetracht der inzwischen wachstumshemmenden Verschuldungsstände, der fortschreitenden Deglobalisierung und des demografischen Wandels erwarten wir eine stagflationäre Phase, in der – ähnlich wie in den 1970-er Jahren – Edelmetalle und Rohstoffe als Sachwert-Assets besonders profitieren sollten.

Finanzmarkt-Update (02/2024)

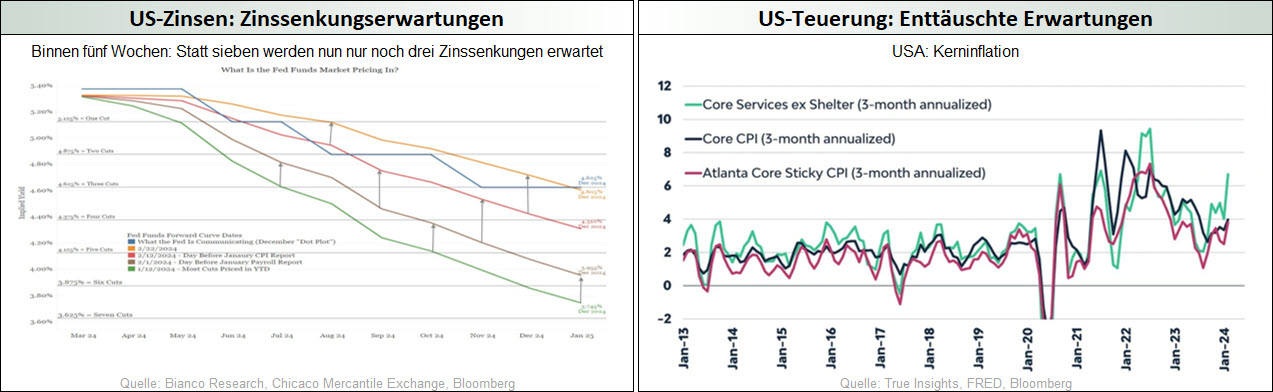

Auch im Februar wurden die Finanzmärkte von den Spekulationen dominiert, ob die Fed die Zinsen ein paar Monate früher oder später bzw. etwas mehr oder weniger reduzieren wird, wobei sich die Zinssenkungshoffnungen der Marktteilnehmer per Saldo weiter abkühlten. Für dieses „higher for longer“-Zins-Szenario sprechen positiv aufgenommene Arbeitsmarktstatistiken und vor allem die im Januar über alle Erwartungen gestiegenen Teuerungsraten.

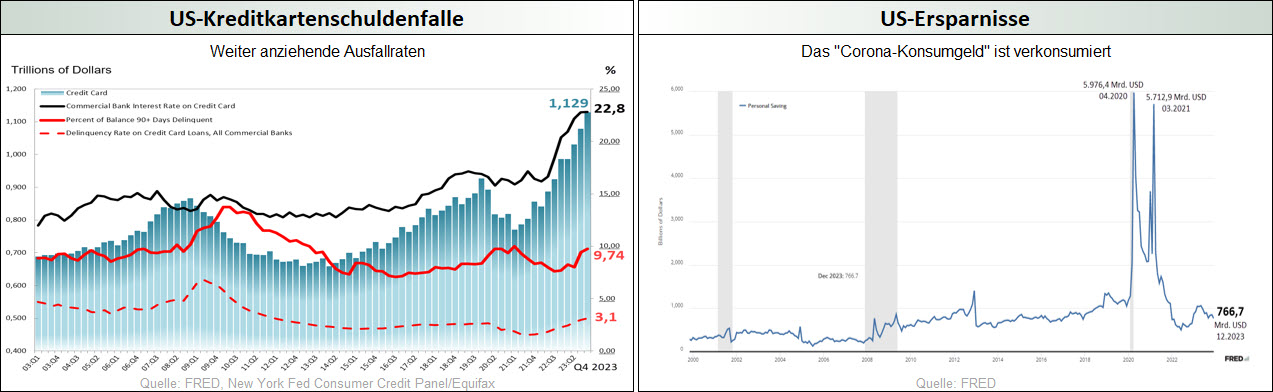

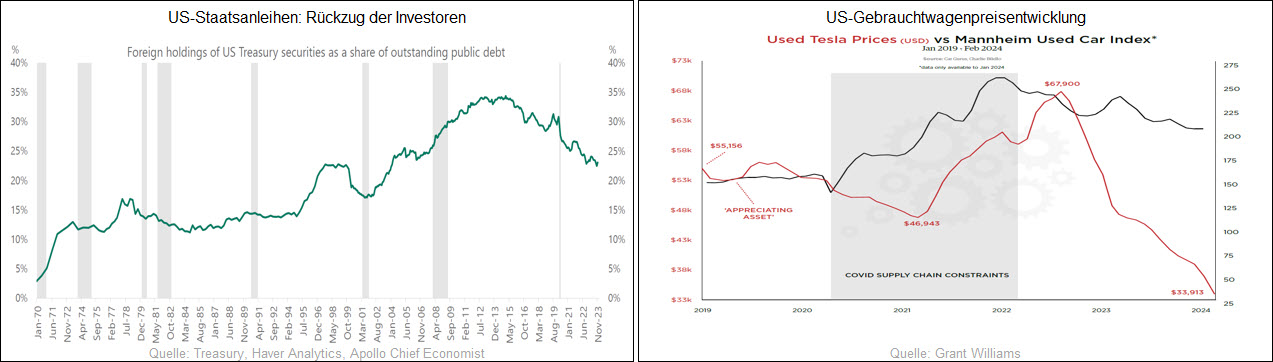

Auf der anderen Seite schwächten sich allerdings die US-Einzelhandelsumsätze überraschend deutlich ab, wobei die Nachfrage angesichts der hohen Zinsbelastungen der Verbraucher, der anziehenden Kreditausfälle und sich auflösender Ersparnisse demnächst noch stärker unter Druck geraten könnte. Dann aber würden sich die Soft-Landing-Erwartungen für die zu 70 % vom kreditfinanzierten Konsum abhängige US-Ökonomie sicherlich als viel zu optimistisch erweisen, auch wenn das Staatsdefizit zur Konjunkturstützung 2024 um beachtliche 5,6 % des BIP ausgeweitet wird.

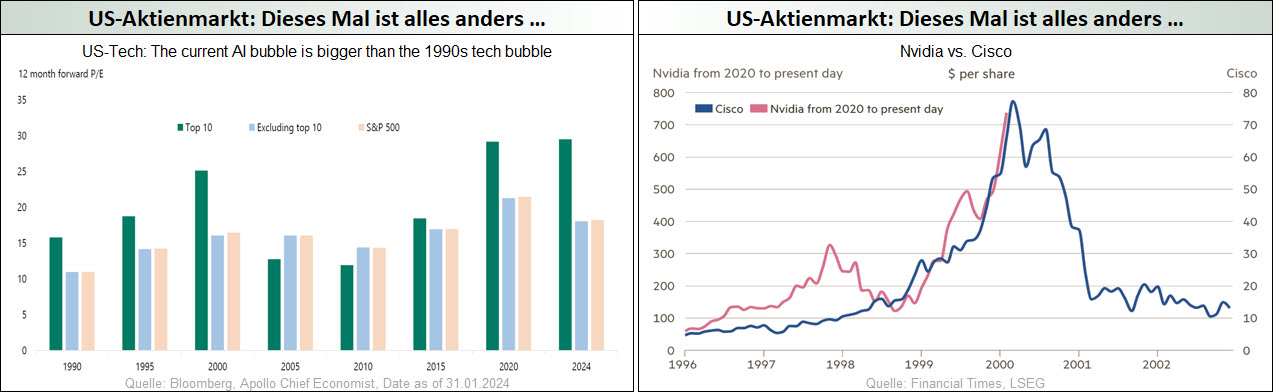

Neben der US-Verschuldungsblase weitet sich auch die US-Tech-Aktienblase weiter aus, wobei der extreme Optimismus, die historisch hohen Bewertungsniveaus und die fehlende Marktbreite deutlich an die „solange die Musik spielt, muss man tanzen“-Finanzblasen der Geschichte erinnern.

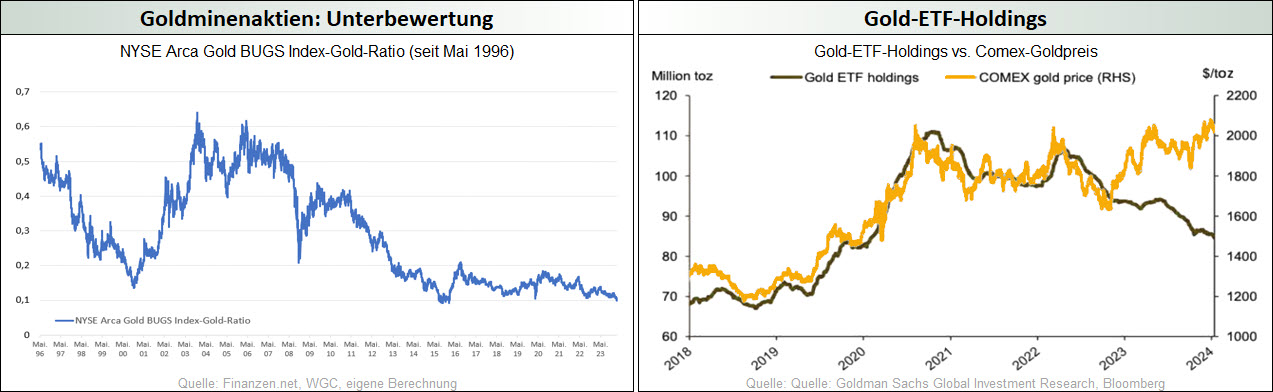

Trotz des noch starken US-Dollars, der nach hinten verschobenen Zinssenkungserwartungen und der anhaltenden Abflüsse aus westlichen Gold-ETFs, konnte sich Gold auch im Februar weiter deutlich über der 2.000-USD-Marke behaupten. Die Negativstimmung bei den Goldminenaktien wurde hingegen noch einmal von einem schweren Minenunglück in der Türkei und einer Dividendenkürzung des Schergewichts Newmont Corporation belastet, so dass selbst die positiven Unternehmensmeldungen komplett ignoriert wurden. Wir sehen hier unverändert große antizyklische Kaufchancen, zumal wir erwarten, dass der Goldpreis in diesem Jahr neue historische Höchststände erreichen wird. Denn einerseits gehen wir davon aus, dass die Fed die Geldpolitik zur Stabilisierung der US-Verschuldungsökonomie früher oder später – Inflation hin oder her – wieder deutlich lockern muss und andererseits das Preisgeschehen am Goldmarkt ohnehin immer weniger an den westlichen (Papiergold-Termin-)Märkten, sondern zunehmend von den physischen Goldmärkten in den BRICS+-Ländern bestimmt wird, wo die Nachfrage im Zuge der laufenden De-Dollarisierung auch in diesem Jahr hoch bleiben sollte.

"off the Charts"

Hamburg, Februar 2024