Zentralbank-Planwirtschaft 2021

Dezember 2021

Investmentpolitik: Seit dem Ausbruch der Finanzkrise im Jahr 2008 haben die internationalen Notenbanken zur »Lösung« des Überschuldungsproblems die Zinsen in Richtung Null oder sogar in den Negativbereich abgesenkt und finanzieren die weltweit exponentiell wachsenden Schuldenberge immer intensiver mit ihren Druckerpressen. Da die »Währungshüter« mit dieser historisch beispiellosen Geldpolitik immer größere Risiken für die Stabilität des heutigen Finanzsystems erzeugen, haben wir die Investitionen in beiden Fonds in den letzten Jahren immer stärker auf physische Edelmetalle und Edelmetallminenaktien fokussiert.

Zentralbank-Planwirtschaft 2021

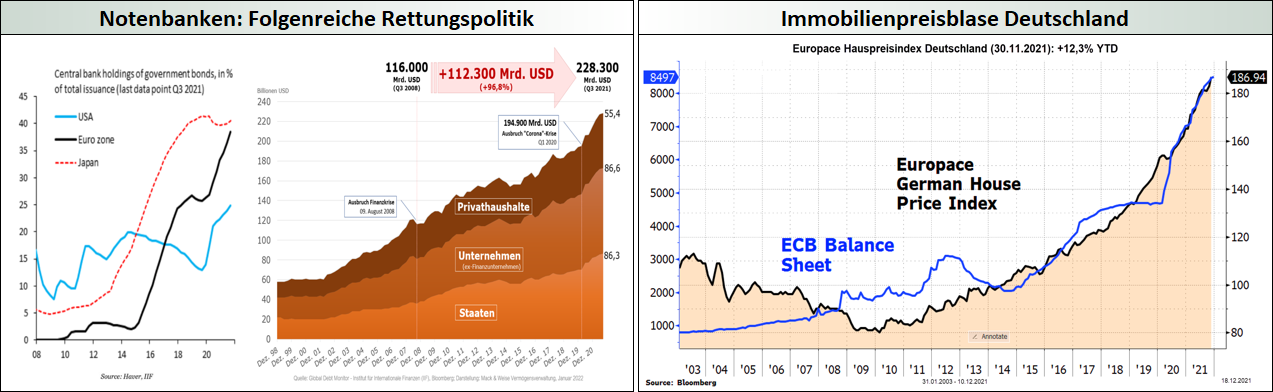

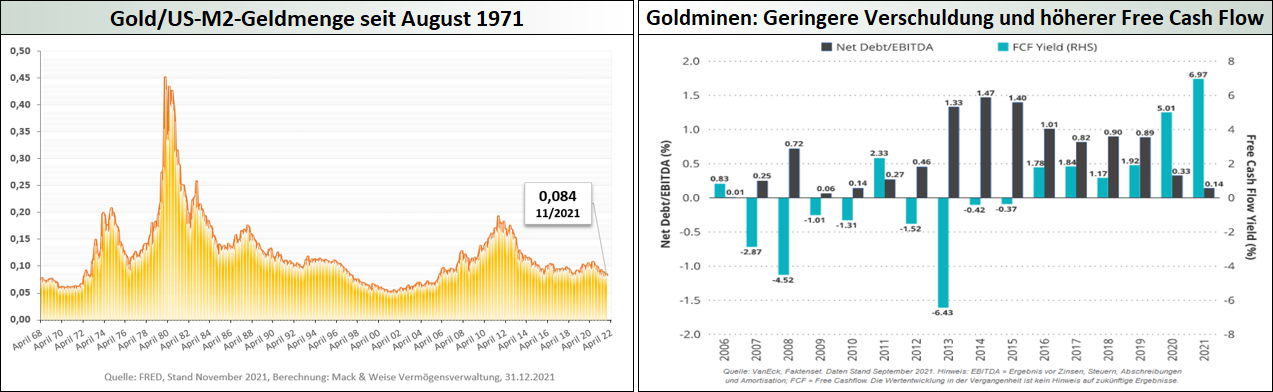

Im abgelaufenen Jahr 2021 mussten die Notenbanken – allen voran die Fed – ihre Bilanzen um rund 2.000 Mrd. USD ausweiten, damit die um etwa 4.500 Mrd. USD auf nunmehr bereits knapp 87.000 Mrd. USD gekletterte Verschuldung der globalen Staatengemeinde weiterhin zu Tiefzinsen finanziert werden konnte. Im Kontext mit dem seit 2008 um 112.300 Mrd. USD auf aktuell 228.300 Mrd. USD angewachsenen globalen Überschuldungsproblem ist den Notenbanken eine Umkehr ihrer extrem expansiven Geldpolitik nicht mehr möglich, ohne dabei den Einsturz dieses Verschuldungskartenhauses zu riskieren. Zur Aufrechterhaltung der Solvenz-Illusion und zur Verhinderung steigender Zinsen werden daher immer größere Teile der unaufhaltsam wachsenden (Staats-)Schuldenberge gegen frisch kreiertes Geld finanziert werden müssen, womit eine weitere Entwertung des staatlichen Fiat-Geldes fest vorprogrammiert ist.

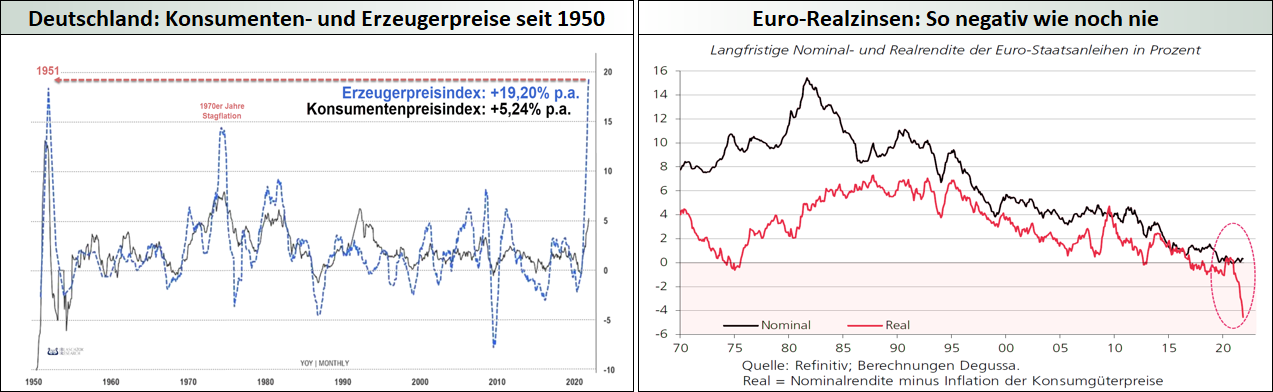

Dank des weltweit in zweistelliger Billionenhöhe erzeugten Spekulationsgeldes hat sich die Blasenbildung insbesondere an den Aktien- und Immobilienmärkte weiter fortgesetzt. Besonders augenfällig wurden die Spekulationsexzesse bei den inzwischen zu tausenden aufgelegten Kryptowährungen, deren Marktkapitalisierung sich in 2021 auf über 2.200 Mrd. USD verdreifachte. Im Jahr 2021 waren nun aber auch an den Lebensmittel-, Rohstoff- und Energiemärkten rasant steigende Preise zu verzeichnen, in deren Folge die offiziellen Teuerungsraten dies- und jenseits des Atlantiks seit Jahrzehnten nicht mehr gesehene Rekordstände markierten. Da die Erzeugerpreise (Euroraum: +21,9 %, China: +12,9 %, USA: +9,6 %, alle p. a.) noch weitaus stärker als die Verbraucherpreise angestiegen sind, muss mit weiteren Preisüberwälzungen gerechnet werden, sodass sich die von den Notenbanken für das Jahr 2022 prognostizierten deutlich fallenden Teuerungsraten insbesondere auch vor dem Hintergrund der anhaltenden preistreibenden Lieferkettenprobleme als Wunschdenken erweisen sollten.

Obwohl aus inflatorischer Sicht im vergangenen Jahr alles für einen weiteren Anstieg des Goldpreises sprach, verlor dieser in US-Dollar gerechnet 3,5 % und die im NYSE Arca Gold Bugs-Index gelisteten Minenunternehmen knapp 14 %. Da die im besten Fall minimal steigenden US-Nominalzinsen an den rekordtiefen Realzinsen jedoch nichts ändern werden, und die hohen Teuerungsraten nach unserer Einschätzung gekommen sind, um viele Jahre zu bleiben, sind die Aussichten für den stark unterbewerteten Edelmetallsektor trotz aller kurzfristigen Volatilitäten weiter äußerst positiv.

Hamburg, Dezember 2021