Finanzmarkt-Update

Januar 2024

M & W-Investmentpolitik: Angesichts der ungebremsten Schuldenexpansion in den westlichen Wohlfahrtsstaaten und der seit Jahren verfolgten Strategie, jede Krise per Inflationspolitik und noch mehr Schulden „lösen“ zu wollen, haben wir unsere Investitionen im M & W Privat und M & W Capital Investmentfonds auf den Edelmetallsektor fokussiert. In Anbetracht der inzwischen wachstumshemmenden Verschuldungsstände, der fortschreitenden Deglobalisierung und des demografischen Wandels erwarten wir eine stagflationäre Phase, in der – ähnlich wie in den 1970-er Jahren – Edelmetalle und Rohstoffe als Sachwert-Assets besonders profitieren sollten.

Finanzmarkt-Update (01/2024)

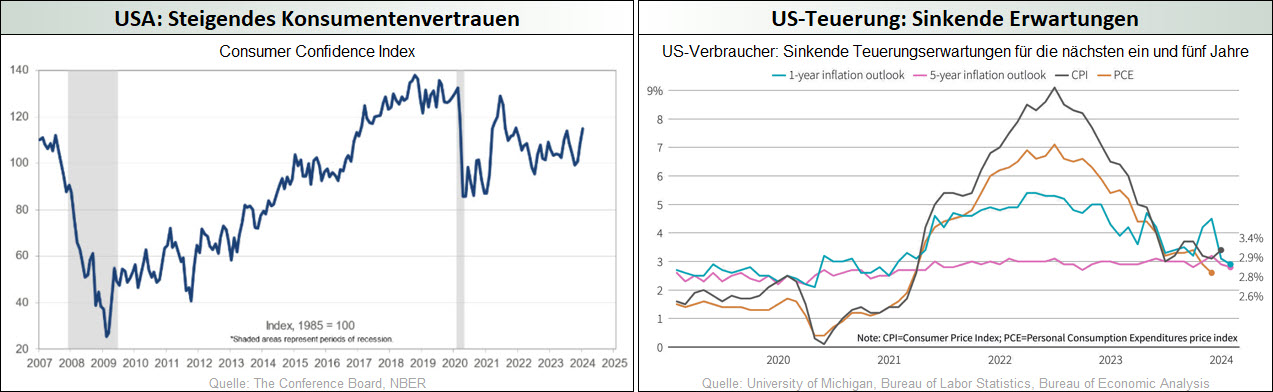

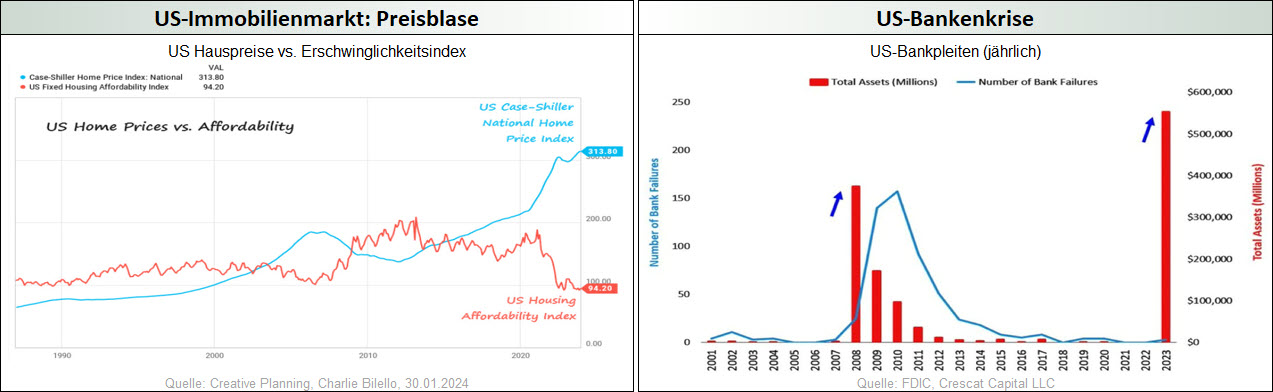

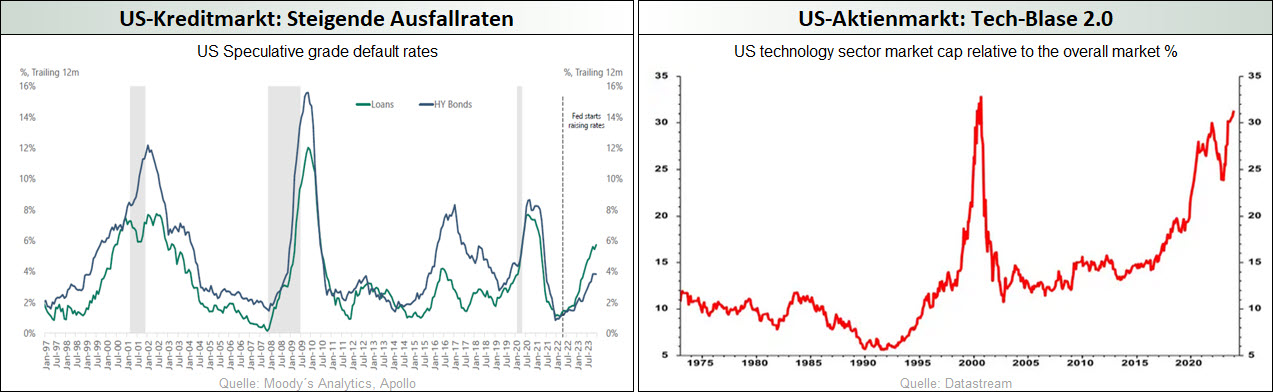

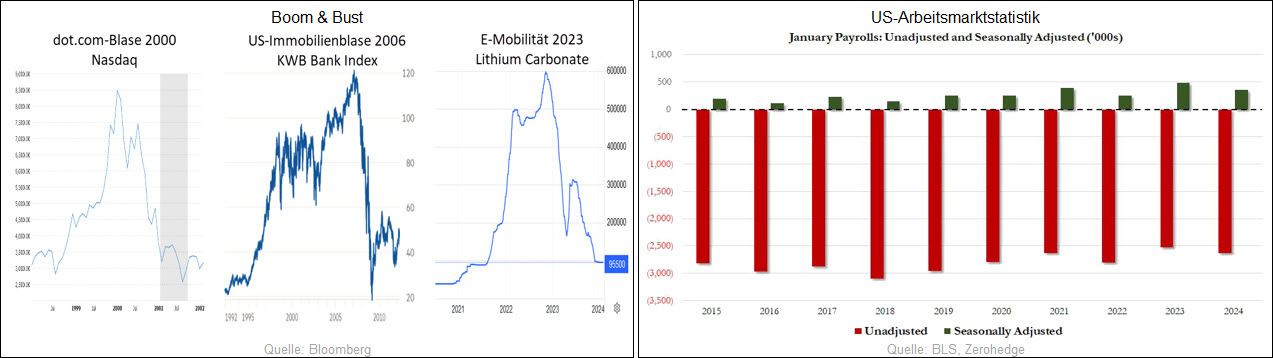

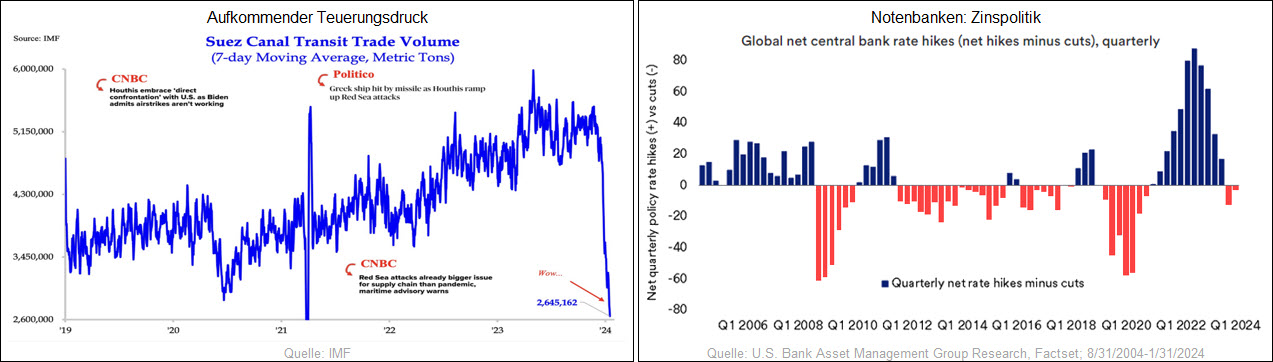

Während der Markt zu Jahresbeginn noch auf eine erste US-Zinssenkung im März spekuliert hatte, sorgten die im Januar veröffentlichten sehr positiven US-Konjunkturdaten für eine gewisse Ernüchterung. Schließlich wurden die Erwartungen der Ökonomen nicht nur am US-Arbeitsmarkt deutlich übertroffen, auch überraschten der starke Dezember-Konsum und gute US-Immobilienmarktdaten.

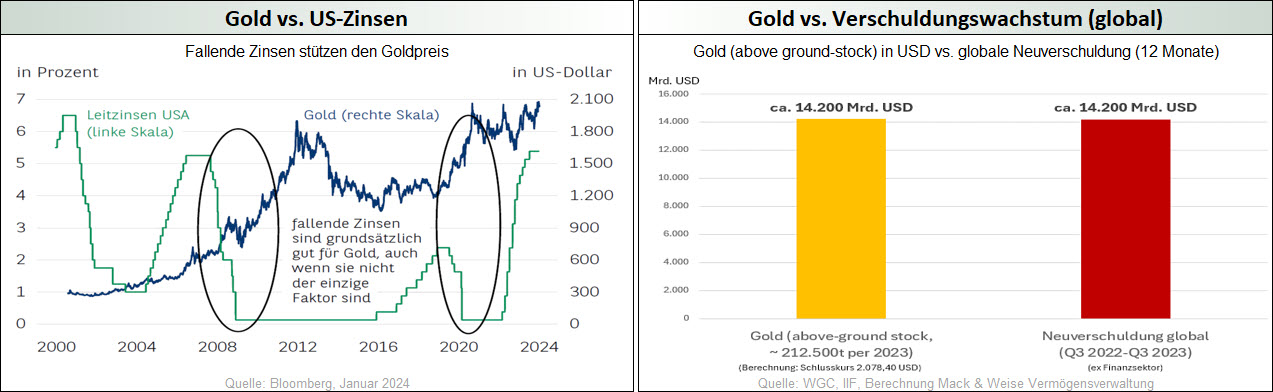

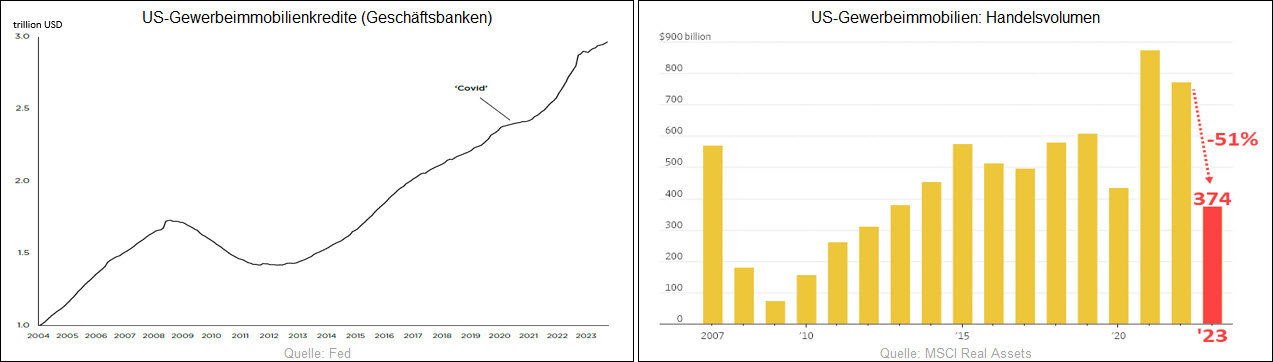

Angesichts dessen und der noch immer deutlich über dem 2-%-Ziel der Fed liegenden Teuerung verschoben sich die Zinssenkungserwartungen des Marktes nun in Richtung Jahresmitte, was die Fed auf ihrer Januarsitzung im Prinzip auch untermauerte. Allein mit Blick auf den wackelnden US-Gewerbeimmobilienmarkt, der laut FSOC die „größte Bedrohung für das US-Finanzsystem im Jahr 2024“ darstellt, ist eine Kehrtwende in der US-Geldpolitik auch mehr als plausibel.

An den US-Aktienmärkten markierten die großen Indizes neue Allzeithochs, wobei die Rekordjagd wieder maßgeblich von den Tech-Aktien (»Magnificent 7«) getragen wurde. Der laufende Künstliche-Intelligenz-Aktienhype zeichnet sich nach unserer Einschätzung vor allem dadurch aus, dass er keine Lernkurve erkennen lässt, erinnert das Spiel doch inzwischen immer stärker an die geplatzte Gier-frisst-Hirn-Techblase des Jahres 2000.

Trotz der optimistischen Wirtschaftszahlen, den nach hinten verlagerten Zinssenkungserwartungen und eines unverändert starken US-Dollars konnte sich Gold im Januar klar über der 2.000-US-Dollar-Marke behaupten. Wie wenig der Edelmetallsektor allerdings im Gegensatz zu den derzeitigen Finanzlieblingen – KI oder Kryptos – im Fokus der Investoren steht, lässt sich an der Entwicklung der Edelmetallminenaktien ablesen, die trotz stützender Edelmetallpreise im Januar um kräftige 10 % nachgaben und damit nunmehr bereits 66 % unter ihren 2011-er Höchstständen notieren. Diese Ausverkaufspreise stellen nach unserer Einschätzung eine große antizyklische Kaufchance dar, sollten doch die – trotz des ungelösten Inflationsproblems – einsetzenden Zinssenkungsrunden den Goldpreis ebenso treiben, wie das von den USA angeführte ungebremste globale Verschuldungswachstum, die De-Dollarisierung, die Goldkäufe des BRICS+-Clubs oder auch die latent (wachsenden) geopolitischen Spannungen.

"off the Charts"

Hamburg, Januar 2024