Zentralbank-Planwirtschaft 2019

Dezember 2019

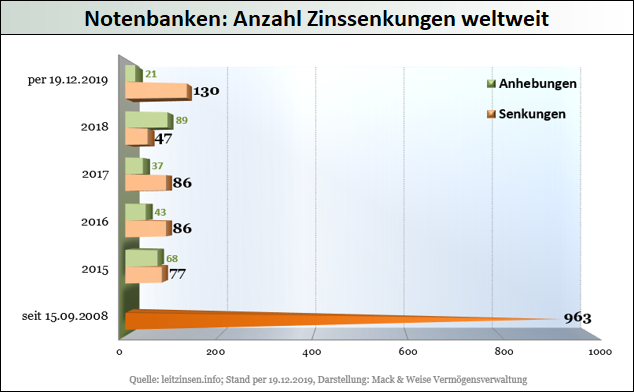

Notenbanken: Im vergangenen Jahr schrieben die Notenbanken wieder einmal Geschichte, lockerten sie doch ihre Geldpolitik so stark, wie zuletzt auf dem Höhepunkt der Finanzkrise 2009. Weltweit nahmen diese im Jahresverlauf nicht nur insgesamt 130 Zinssenkungen vor, obendrein initiierten die beiden bedeutendsten von ihnen – EZB und Fed – auch noch neue Staatsfinanzierungsprogramme. So wird die EZB ihr aktuell bereits 2.109 Mrd. Euro schweres Eurozonen-Staatsanleihen-Portfolio jährlich um weitere 240 Mrd. Euro erhöhen, während die US-Notenbank, deren Bilanzsumme seit Ausbruch der US-Geldmarktkrise Mitte September bereits um über 400 Mrd. USD angeschwollen ist, bis Sommer 2020 (kurzfristige) US-Staatsanleihen in Höhe von insgesamt 560 Mrd. USD monetarisieren wird.

Konjunktur: Obwohl die Notenbanken die Welt in den letzten 10 Jahren mit frisch gedrucktem Geld regelrecht überschwemmt haben, bewirkten weder deren gigantischer 15.000-Mrd.-USD-Stimulus noch die auf ein 5.000-Jahrestief festgesetzten Zinsen ein Wirtschaftswunder. Stattdessen fiel der globale wirtschaftliche Aufschwung im Verhältnis zu den Stimulierungsmaßnahmen nicht nur auffällig schwach aus, auch wurde doch das 26.135-Mrd.-USD-BIP-Wachstum (2009-2019) mit neuen Schulden in Höhe von 65.900 Mrd. USD mehr als teuer erkauft, so dass sich die Welt nunmehr mit einem Schuldenberg in Höhe von 250.900 Mrd. USD konfrontiert sieht.

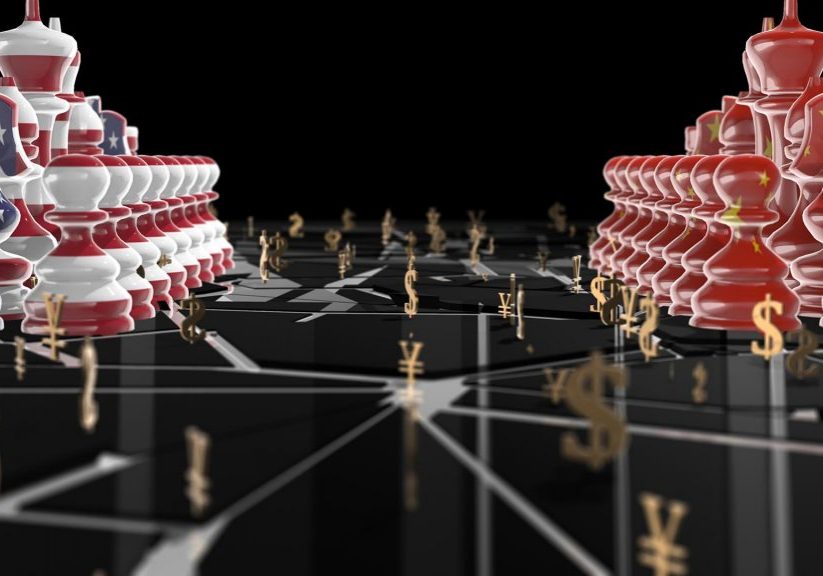

Auch im Jahr 2019 änderte sich nichts zum Positiven, konnten doch weder die neuen geldpolitischen „Lockerungsübungen“ der Notenbanken, noch die vom Institute of International Finance (IIF) prognostizierte globale 2019er Neuverschuldung in Höhe von 12.500 Mrd. USD (!) den vom (US-)Handels- und Währungskrieg geprägten Konjunkturabschwung aufhalten. Zwar erwartet die Ökonomen-Zunft im Jahr 2020 angesichts des von Trump jüngst verkündeten USA-China-Phase-1-Handelsdeals ein verhaltenes Wachstum, doch scheint dieses selbst bei einer Deeskalation im Handelskrieg nur mit neuen massiven (verschuldungsfinanzierten) staatlichen Fiskalprogrammen erreichbar, die von Ökonomen und Notenbanken nun immer stärker eingefordert werden.

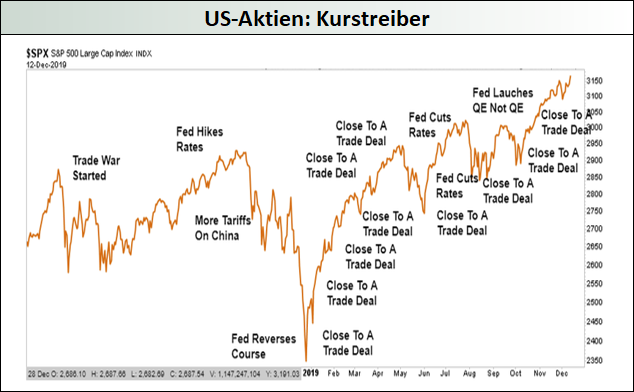

Finanzmärkte: An den Aktienmärkten spielten der globale Konjunkturabschwung und die Gewinnrezession der Unternehmen im Jahr 2019 keine Rolle. Dank der geldpolitischen Wende der Fed Anfang des Jahres war der kräftige 2018er Kursrutsch rasch vergessen, eilten doch die US-Leitbörsen, befeuert vom präsidialen Handelskrieg- und Deal-Dauer-Gezwitscher, von einem Rekordhoch zum anderen.

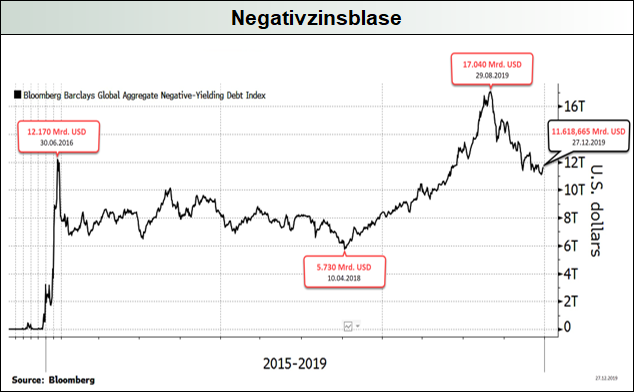

Dass die Geldpolitik längst nur noch Blasenpolitik ist, zeigte sich besonders deutlich an den Anleihemärkten, wo das Volumen negativ rentierender Anleihen im Jahresverlauf bis auf 17.040 Mrd. USD anschwoll. Zwar hat sich dieses zuletzt wieder auf ein Volumen von rund 11.620 Mrd. USD reduziert, doch zeigt sich allein am Beispiel der Eurozone, in der ein Anleihevolumen von aktuell 5.200 Mrd. USD negativ rentiert und sich sogar Pleitestaaten wie Portugal, Italien oder Spanien im Kurzfristbereich zu Negativzinsen verschulden können, die ganze Absurdität der als »neue Normalität« deklarierten Notenbank-(EZB-)Planwirtschaft.

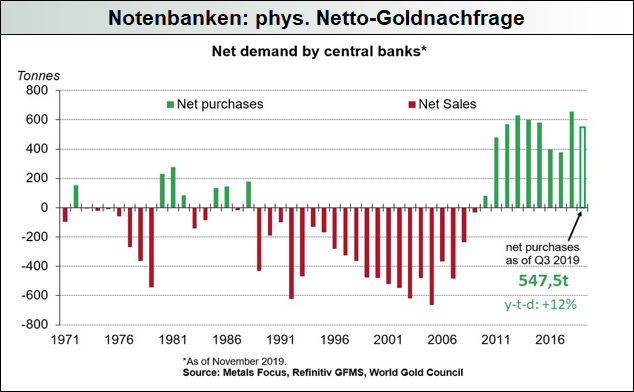

Fondsmanager-Kommentar: Im Jahr 2019 verzeichneten die Edelmetalle die höchsten Kurszuwächse seit 2010. Während seitens der Bevölkerungen in Sachen physisches Gold weltweit eine solide Nachfrage bestand, übertraf dagegen die der Notenbanken den Rekord-Vorjahreswert in den ersten neun Monaten um kräftige 12 %! Angesichts der Tatsache, dass Gelddruckerei und Marktmanipulationen die Stabilität des Finanzsystems langfristig untergraben, sehen nun offenkundig immer mehr Notenbanken die Notwendigkeit, sich nicht nur verstärkt mit Goldkäufen gegen mögliche Währungs- und Finanzmarktkrisen abzusichern, auch minimieren sie darüber hinaus verstärkt ihre (US-)politische Risiken, indem sie ihre Goldreserven aus London und New York repatriieren.

Dass die Bedeutung des Goldes im Finanzsystem – auch ohne Finanzkrisen – weiter steigen wird, zeigen aber nicht nur die anhaltenden Absetzbewegungen der größten Goldkäufer – China und Russland – aus der Weltreservewährung, sondern auch die vorweihnachtliche Botschaft des malaysischen Premierministers Mahathir Mohamad, dass es Malaysia, der Iran, die Türkei und Katar in Betracht ziehen – als Reaktion auf immer neue US-Sanktionsdrohungen –, ihren Handel untereinander zukünftig statt in US-Dollar in … »Gold-Dinar« abzuwickeln.

Hamburg, Dezember 2019