US-Verschuldung: In debt we trust

November 2019

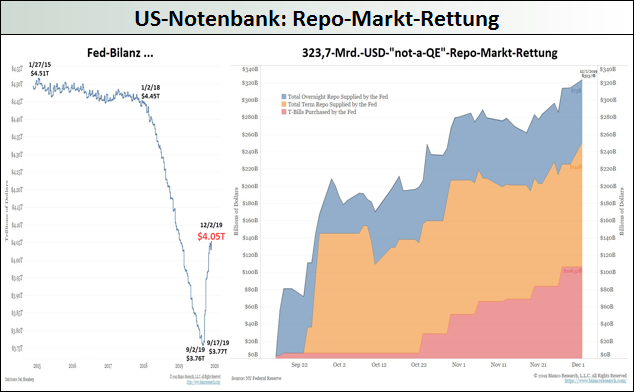

US-Notenbank: Seit dem 17. September, als die Übernacht-Zinsen am US-Geldmarkt plötzlich auf 10 % hochgeschossen waren, muss die Fed an dem so immens wichtigen Kurzfrist-Refinanzierungsmarkt für Banken (tägliches Volumen: ~3.900 Mrd. Dollar) laufend intervenieren, um den Übernacht-Zins wieder in normale Bahnen – innerhalb des Fed-Leitzinsbandes – zu lenken. Bis dato hat die Fed dafür über 320 Mrd. USD an Liquidität in den Repo-Markt hineingepumpt und darüber hinaus wird Notenbank-Chef Powell den Finanzmärkten mit dem Mitte Oktober gestarteten Anleihekaufprogramm insgesamt 560 Mrd. USD an Liquidität zur Verfügung stellen. Damit denkt Powell nun wieder „alles unter Kontrolle“ zu haben, obwohl doch die Ursachen für die Liquiditätskrise insbesondere mit Blick auf die seit September sogar um 83,6 Mrd. USD auf aktuell 1.389 Mrd. USD gewachsenen Bank-Liquiditätsreserven nach wie vor völlig unklar sind.

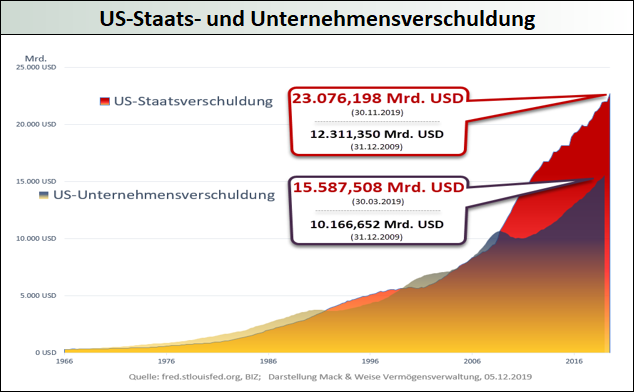

US-Verschuldung: In diesem Jahr durchbrach die US-Staatsverschuldung sowohl die 22- als auch 23-Billionen-USD-Schallmauer, nachdem die Trump-Administration in nur elf Monaten 1.209 Mrd. USD an neuen Schulden anhäufte. Selbst Fed-Chef Powell zeigt sich angesichts der exponentiell wachsenden US-Staatsverschuldung nun alarmiert, hat sich doch diese seit Ende 2009 nahezu verdoppelt und war dabei auch noch fast dreimal größer als das Wirtschaftswachstum. Dass sich die Staatsverschuldung bis zum Jahr 2029 laut der letzten CONGRESSIONAL BUDGET OFFICE (CBO)-Prognose noch einmal verdoppeln wird, während die Wirtschaft um – bestenfalls – 50 % wachsen soll, können die Defizite nur inflationär per „Druckerpresse“ finanziert werden.

Während die US-Konsumentenverschuldung seit 2008 nur relativ moderat um 1.277 Mrd. USD auf einen Rekordwert von jetzt 13.952 Mrd. USD anwachsen konnte, ging die Verschuldung im US-Unternehmenssektor signifikant nach oben. Seit Ende 2009 stieg diese um 5.421 Mrd. USD auf nunmehr 15.588 Mrd. USD, flankiert von einer sich stetig verschlechternden Kreditwürdigkeit. 53 % aller Investment-Grade-Unternehmensanleihen tragen inzwischen nur noch ein BBB-Rating, womit ein Anleihevolumen von deutlich über 3.000 Mrd. USD nur noch eine Abwertung vom Ramsch-Status entfernt ist. Als einen „spekulativen Exzess“ identifizierte der IWF bereits die in den USA beliebte Verbriefung hochriskanter, variable verzinster Unternehmenskredite, dessen Volumen seit 2011 um 150 % auf aktuell 660 Mrd. USD zunahm. Dieses weckt Erinnerungen an die 2007er Finanzkrise, gleichen doch die CLOs den damals fleißig gebündelten Subprime-Häuserkrediten, die sich dann als tickende Zeitbomben präsentierten. Sollte sich der nunmehr bereits 125 Monate währende Konjunktur- und Schuldenzyklus nicht dauerhaft in die Zukunft verlängern lassen, dann könnte die „greatest economy ever“ (D. Trump) wieder Ausgangspunkt einer neuen Finanzkrise werden.

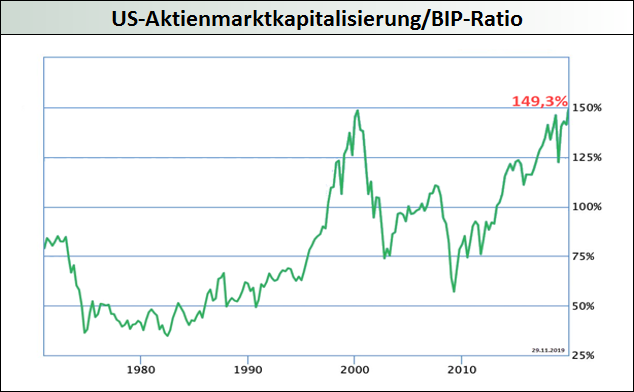

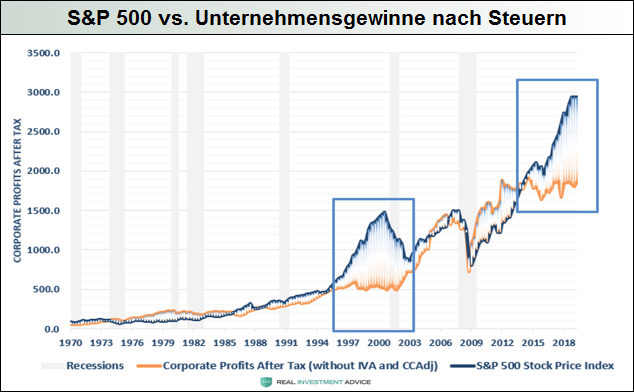

Finanzmärkte: Hatte der Anfang 2018 ausgerufene US-Handelskrieg gegen China die Aktienmärkte seinerzeit noch belastet, so wurde der resultierende Wirtschaftsabschwung und die schwache Gewinnentwicklung der US-Unternehmen von den Märkten bis dato komplett ignoriert. Neben der expansiven Geldpolitik sorgte ein dauer-zwitschernder US-Präsident Trump mit den immer wieder aufs Neue verbreiteten „great Deal“-Hoffnungen für immer weiter steigende Kurse, die im November in neuen Rekordständen an der Wall Street gipfelten. Auch wenn Fed-Chef Powell „keine Blasen oder so etwas Ähnliches“ an den Aktienmärkten erkennen kann, so deuten einige Indikatoren, wie die zuletzt auf das 2000er dot.com-Blasenhoch gestiegene US-Aktienmarktkapitalisierung/US-BIP-Ratio auf das Gegenteil hin.

Fondsmanager-Kommentar: Nach dem kräftigen Anstieg des Goldpreises zwischen Juni und September setzte sich die Konsolidierung auch im November weiter fort. Nach unserer Einschätzung bleiben die Aussichten für die Edelmetalle bei allen kurzfristigen Volatilitäten äußerst positiv, sorgen doch die weiterhin extremen geldpolitischen Maßnahmen der immer mehr „funny money“ druckenden Notenbanken Fed, EZB und Bank of Japan für einen stetigen Abwertungsdruck ihrer Währungen gegenüber Gold.

Hamburg, November 2019