Inflation ist immer und überall ein rein monetäres Phänomen

April 2021

Investmentpolitik: Seit dem Ausbruch der Finanzkrise im Jahr 2008 haben die internationalen Notenbanken zur »Lösung« des Überschuldungsproblems die Zinsen in Richtung Null oder sogar in den Negativbereich abgesenkt und finanzieren die weltweit exponentiell wachsenden Schuldenberge immer intensiver mit ihren Druckerpressen. Da die »Währungshüter« mit dieser historisch beispiellosen Geldpolitik immer größere Risiken für die Stabilität des heutigen Finanzsystems erzeugen, haben wir die Investitionen in beiden Fonds in den letzten Jahren immer stärker auf physische Edelmetalle und Edelmetallminenaktien fokussiert.

Inflation ist immer und überall ein rein monetäres Phänomen

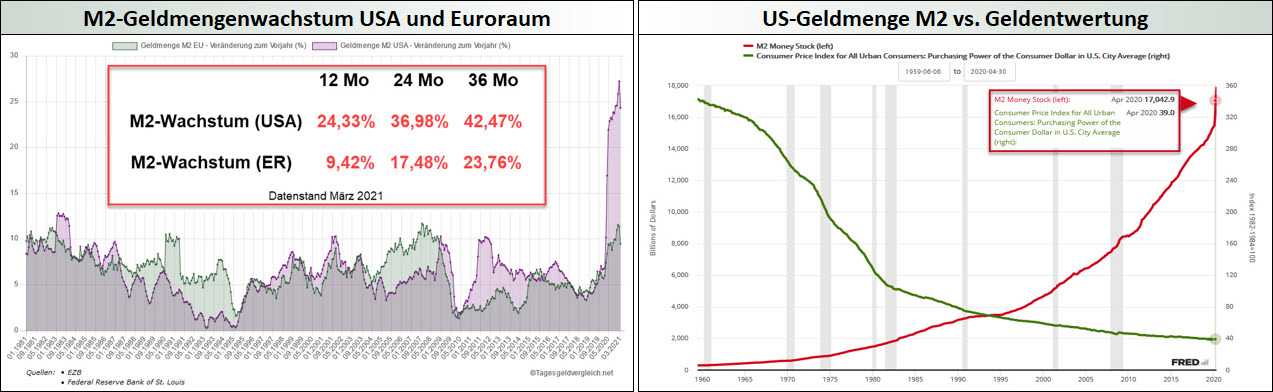

Obwohl das Wachstum der Weltwirtschaft in den letzten zwölf Monaten nur verhalten war, haben sich in diesem Zeitraum viele wichtige Rohstoffe mehr als spürbar verteuert (CRB-Rohstoff-Index: +70 %). Hatte das in den letzten Jahren in zweistelliger Billionenhöhe erzeugte »funny money« bis vor Kurzem lediglich »nur« die Preise nahezu aller Vermögenswerte auf Blasenniveaus anschwellen lassen, so bekommt »dank« der in den letzten 12 Monaten erfolgten Geldmengenexplosion nunmehr auch die breite Bevölkerung die Auswirkungen dessen zu spüren, was der Ökonom Milton Friedman prägnant so formulierte: „Inflation ist immer und überall ein rein monetäres Phänomen“.

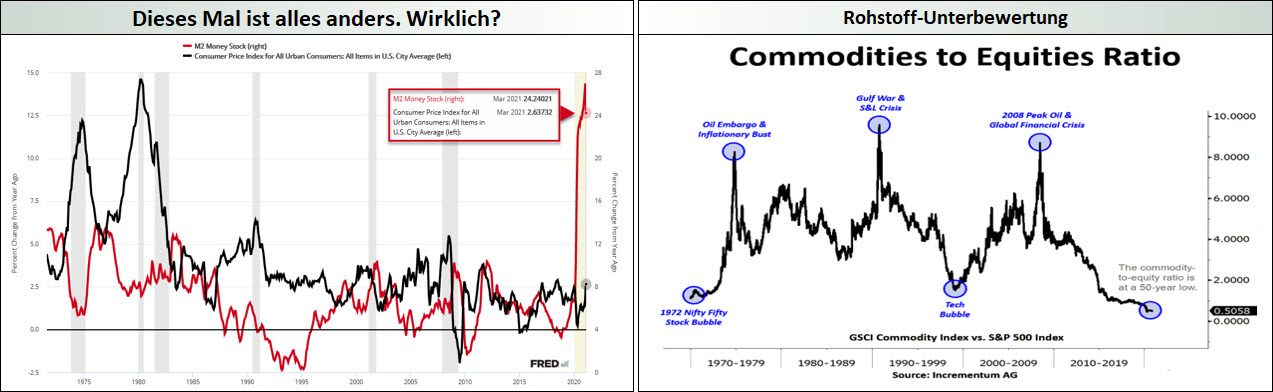

Um die angesichts des Preisauftriebs an den Rohstoffmärkten nun immer kräftiger steigenden Inflationserwartungen einzuhegen, wischte nun kürzlich ausgerechnet der 120 Mrd. USD/mtl. „druckende“ US-Notenbankchef Powell diese geldgeschichtlich bewiesene Erkenntnis Friedmans mal eben vom Tisch. „Als ich vor einer Million Jahre Wirtschaftswissenschaften studiert habe“, so Powell, „schienen M2 und die Geldmengenaggregate im Allgemeinen noch eine Beziehung zum Wirtschaftswachstum zu haben“, was heute allerdings „einfach nicht mehr gültig ist“. Und weil „wir zu verschiedenen Zeiten ein starkes Wachstum der Geldmengenaggregate ohne Inflation gesehen haben (?!), „müssen wir“, so Powell „diesen Zusammenhang … verlernen!“

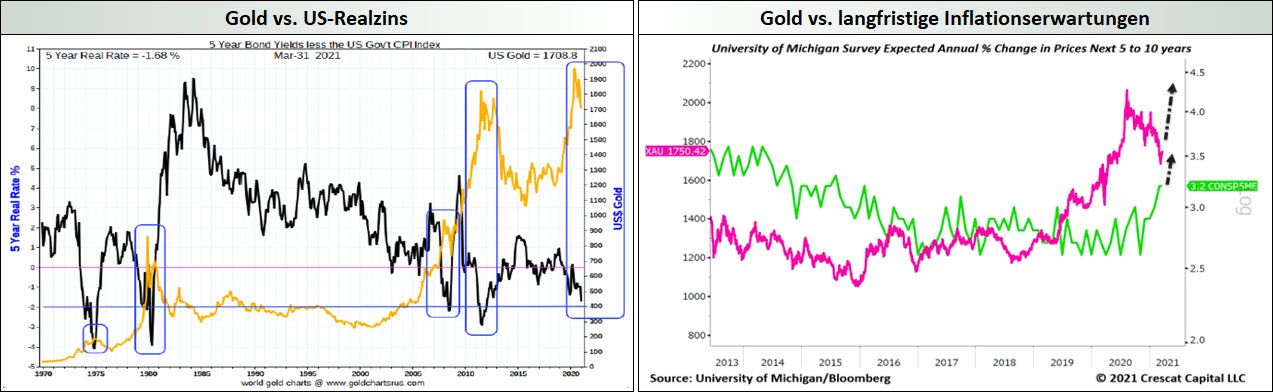

Da ein Ende der inflationären Finanzierung der Staatsdefizite nicht ansatzweise erkennbar ist, gehen wir nicht wie Powell davon aus, dass dieses Mal alles anders ist, sondern dass zukünftig die Inflationierung auch der Verbraucherpreise – aus vielerlei Gründen – zu einem immer größeren Problem werden wird. Eine entscheidende Rolle könnte dabei die weitere Entwicklung der Rohstoffpreise spielen, die sich trotz der jüngsten Anstiege noch immer auf relativ niedrigen Niveaus bewegen. Sollte es sogar zu spekulativen Umschichtungen aus den Anleihemärkten oder den von Powell als „schaumig“ beschriebenen US-Aktienmärkten in Richtung der im Vergleich zu diesen auf historischen Tiefstwerten notierenden Rohstoffmärkten kommen, dann könnte ein weiterer Preisauftrieb auch das Vertrauen in die Fed selbst erschüttern.

Mit Blick auf die fest zementierte Notstands-Null- und Negativzinspolitik dürften die Realzinsen bei den in den nächsten Monaten zu erwartenden Teuerungsraten von 3,5 % + x in den Bereich von unter -2 % fallen, ein Niveau, das in der Vergangenheit sogar regelmäßig mit neuen Höchstständen bei den Edelmetallen verbunden war.

Hamburg, April 2021