Inflation um jeden Preis

Mai 2021

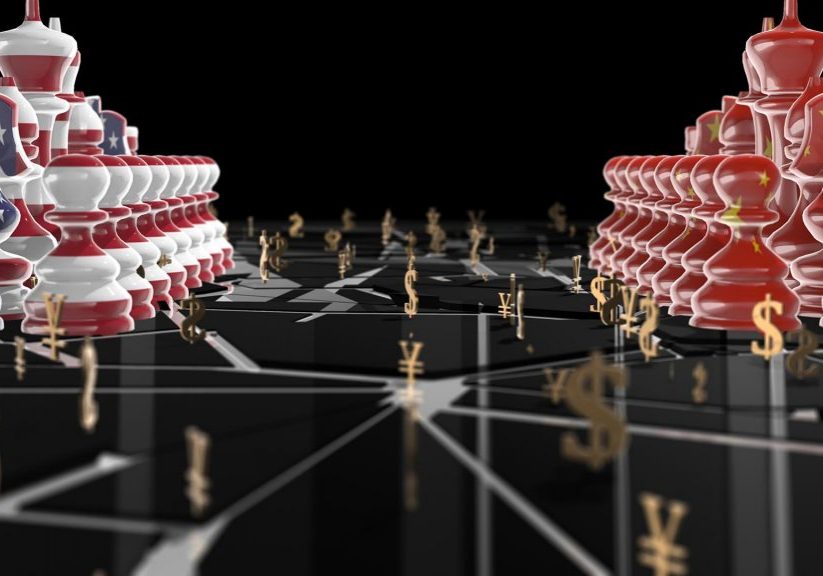

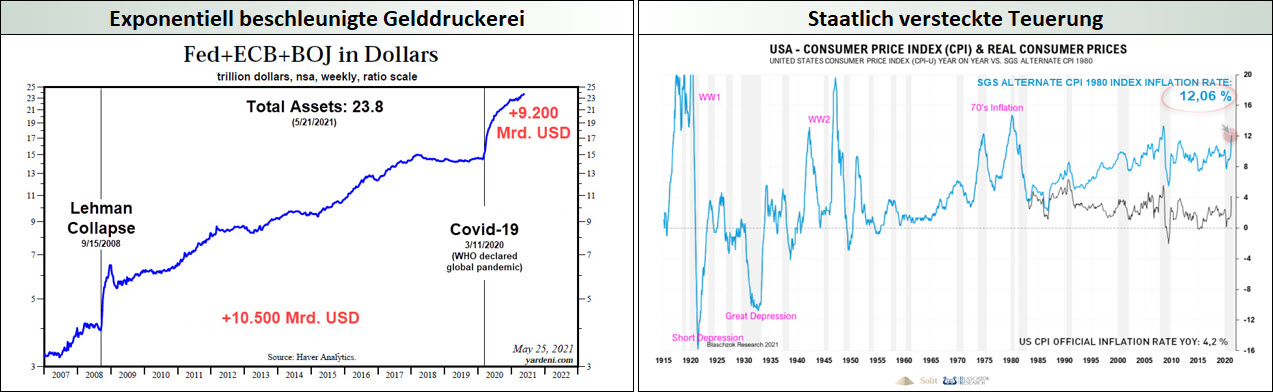

Investmentpolitik: Seit dem Ausbruch der Finanzkrise im Jahr 2008 haben die internationalen Notenbanken zur »Lösung« des Überschuldungsproblems die Zinsen in Richtung Null oder sogar in den Negativbereich abgesenkt und finanzieren die weltweit exponentiell wachsenden Schuldenberge immer intensiver mit ihren Druckerpressen. Da die »Währungshüter« mit dieser historisch beispiellosen Geldpolitik immer größere Risiken für die Stabilität des heutigen Finanzsystems erzeugen, haben wir die Investitionen in beiden Fonds in den letzten Jahren immer stärker auf physische Edelmetalle und Edelmetallminenaktien fokussiert.

Inflation um jeden Preis

Seit dem Ausrufen der globalen Pandemie durch die WHO vor etwas mehr als 14 Monaten haben allein nur die drei bedeutendsten westlichen Notenbanken – Fed, EZB und BoJ – zur Rettung ihrer schwer Shutdown-geschädigten Volkswirtschaften rund 9.200 Mrd. USD an »funny money« erzeugt, womit sie nun jenem Betrag immer näher kommen, den sie zur Dauer-Rettung des Weltfinanzsystems in etwas mehr als 11 Jahren zuvor bereits gedruckt hatten!

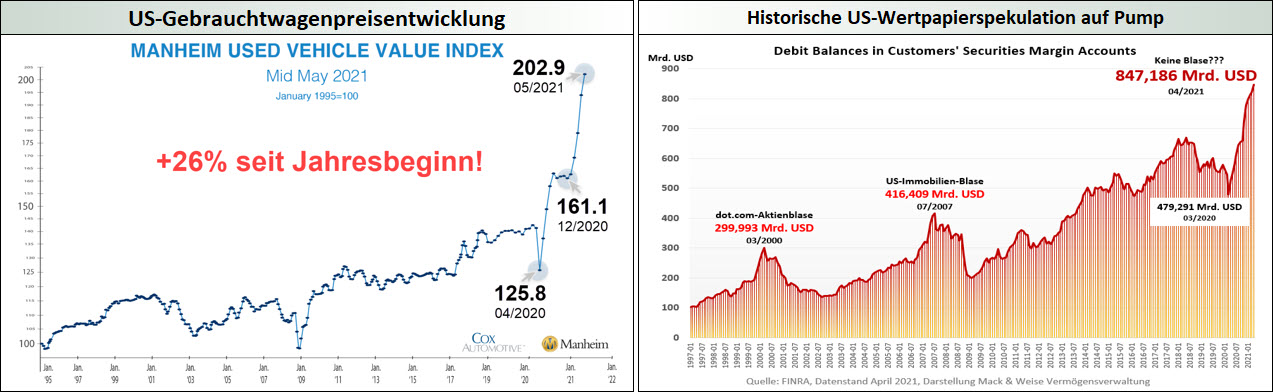

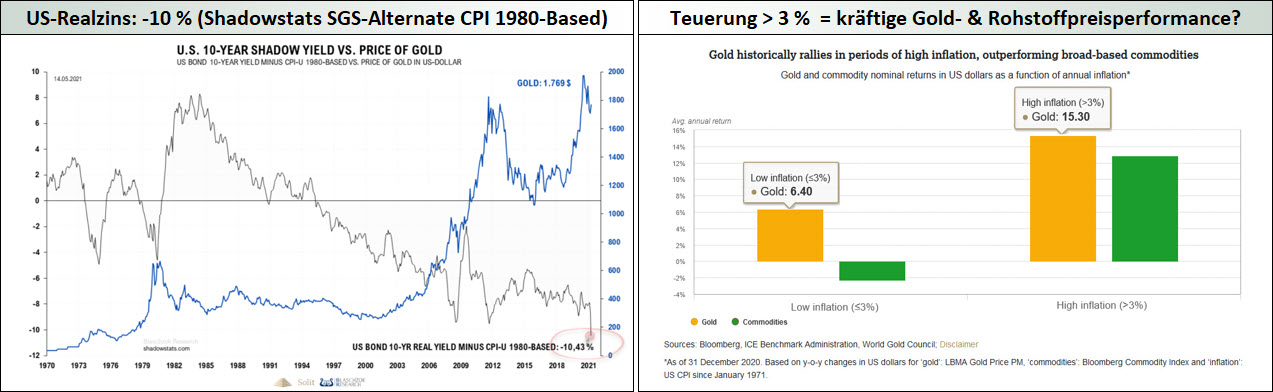

Philosophierte das US-Magazin Bloomberg Businessweek noch vor ziemlich genau zwei Jahren nicht zuletzt auf Grund der in den USA bereits spätestens seit Anfang der 1980er Jahre systematisch zu tief ausgewiesenen und seinerzeit auf 0,2 % gefallenen Teuerung über den »Tod der Inflation«, so kann davon nach den jetzigen explosiven Geldmengenausweitungen nicht mehr die Rede sein. Schließlich hat sich nicht nur die von drastisch anziehenden Gebrauchtwagen- und Auto-&-Lkw-Mietpreisen angeführte US-April-Teuerungsrate binnen vier Monaten auf 4,2 % p. a. verdreifacht (höchster Stand seit September 2008), auch fiel der offizielle Teuerungssprung im Euroraum von -0,3 % (12/2020) auf zuletzt 2,0 % recht kräftig aus. Selbst die »Geldwertstabilitätshüter« gehen inzwischen von noch weiter steigenden Teuerungsraten aus, die laut ihren beschwichtigenden Weissagungen aber nur „vorübergehend erhöht“ sein sollen. Und so will nicht nur die zur „Stützung“ der offiziell bereits um 6,4 % p.a. wachsenden Wirtschaft unbeirrt monatlich 120 Mrd. USD druckende US-Notenbank das „Überschießen“ der Teuerungsrate tolerieren, auch die EZB, die im letzten Jahr 95,5 % des von den Euroraum-Staaten neu begebenen 991-Mrd.-Euro-Anleihevolumens monetarisiert hat, erklärte, an ihren Anleihekäufen festhalten und durch die Teuerung „hindurchsehen zu wollen“.

Angesichts des allein binnen der letzten vier Quartale um sagenhafte 26.400 Mrd. USD (!) auf nunmehr 221.300 Mrd. USD angeschwollenen globalen Schuldenberges ist das Ignorieren der anziehenden Teuerungsraten eine inzwischen unabdingbare geldpolitische Notwendigkeit. Denn ein Exit aus der Gelddruck-Rettungspolitik würde die Zinsen rasch steigen lassen, was unmittelbar ein Platzen der durch das billige Notenbank-Geld entfachten, die Aktienmärkte global pushenden größten Wertpapierkreditspekulation aller Zeiten in den USA provozieren würde, wenn nicht sogar ein Zusammenbruch des Kreditkartenhauses insgesamt. Die absehbar weiter sinkenden Realzinsen lassen daher nicht nur weiter steigende Gold- und Silberpreise erwarten, sondern auch kräftige Kurssprünge des anhaltend unterbewerteten Gold- und Silberminensektors.

Hamburg, Mai 2021