Kein Ausweg aus Nullzinspolitik

Juni 2018

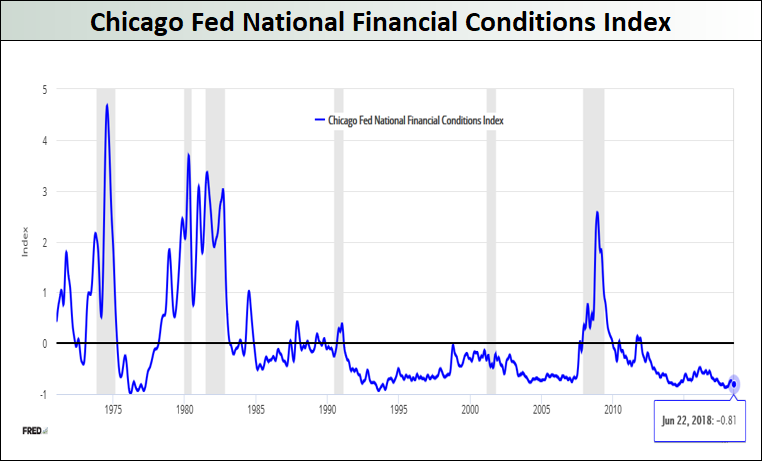

Geldpolitik Fed: Obwohl die US-Notenbank im Juni den nunmehr siebten Zinsschritt in dem seit Dezember 2015 laufenden Zinserhöhungszyklus vollzog, kann auch nach ihrer Anhebung des Leitzinsbandes um 0,25%-Punkte auf 1,75-2% noch immer nicht von einer wirklichen Straffung der Geldpolitik gesprochen werden. Schließlich notiert nicht nur der US-Realzins weiterhin deutlich im negativen Bereich, auch weist der nationale Index zur Messung der Finanzmarktbedingungen mit -0,81 aktuell einen Wert aus, wie man ihn zuletzt im Juni 2014, also zu besten Fed-QE-Zeiten, gesehen hat. Zwar will die Fed aufgrund der (statistischen) Stärke der US-Wirtschaft in diesem Jahr noch zwei weitere Zinsschritte folgen lassen, doch angesichts der insgesamt mit 68,6 Billionen USD historisch beispiellos verschuldeten US-Ökonomie kann sie heute weniger denn je wissen, welche ihrer nächsten Zinsanhebungen die US-Verschuldungs- und Konsumökonomie (wieder) zum Kippen bringen wird.

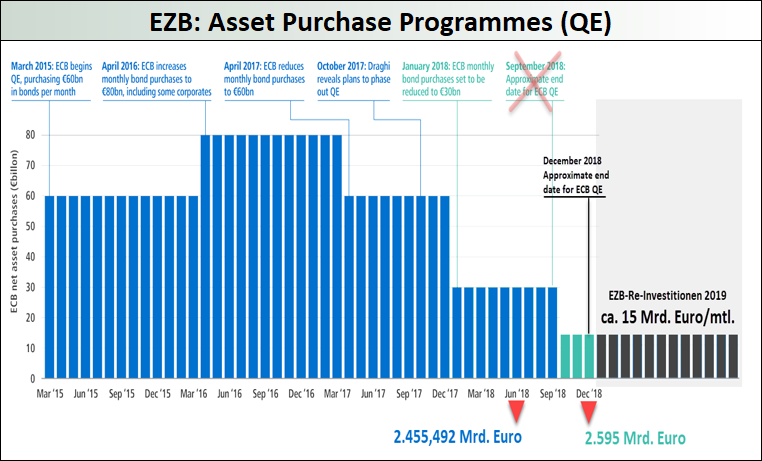

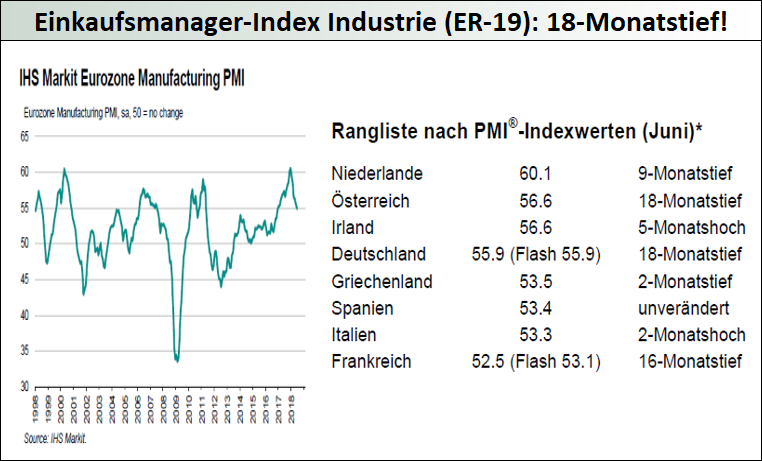

EZB: Die Andeutung des EZB-Chefs Draghi, das im März 2015 etablierte und seitdem stetig verlängerte bzw. aufgeblähte Anleihekaufprogramm zum Jahresende hin auslaufen lassen zu wollen, kann weder – wie medial verbreitet – als „Verabschiedung aus dem Krisenmodus“, noch als „Beginn einer neuen Ära der Geldpolitik“ bewertet werden. Schließlich machte die EZB ihre vermeintliche Ankündigung nicht nur von der „Bestätigung ihrer (aktuell positiven) mittelfristigen Aussichten“ abhängig, auch erklärte sie, die umstrittenen Anleihekäufe – sprich die versteckte Staats- und Unternehmensfinanzierung – als „neues Instrument in ihrem Werkzeugkasten“ dauerhaft zu etablieren! Auch der seit März 2016 auf Null Prozent festgesetzte Leitzins wurde nicht zur Disposition gestellt, sondern soll im Gegenteil „mindestens über den Sommer 2019 und dann solange wie erforderlich auf dem aktuellen Niveau“ belassen werden. So aber kann die EZB, anders als die US-Notenbank, im Falle, dass sich die aktuell immer dunkler werdenden Wolken am Konjunkturhimmel in einen Sturm verwandeln, nur auf eines zurückgreifen … ihre Druckerpresse!

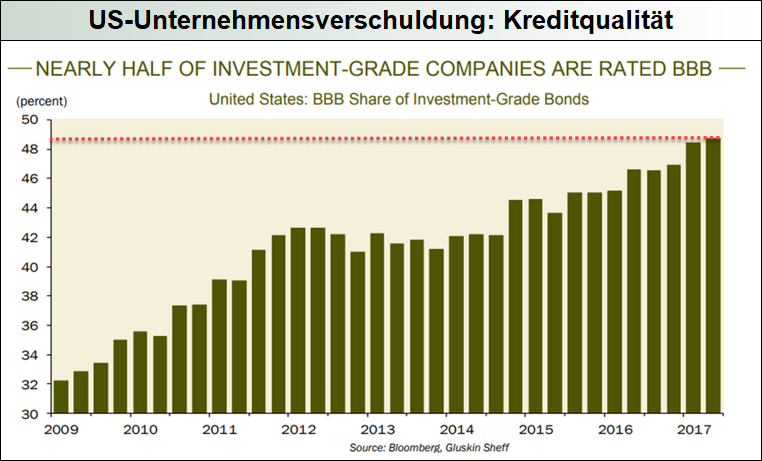

Finanzmärkte: Während das tägliche „Twitter-Gewitter“ des US-Präsidenten in Richtung China den dortigen Aktienmarkt im Juni deutlich „in den Keller“ schickte (-20%), hielt sich der Abgabedruck im ebenfalls zum Handels-Feind erklärten Europa (noch) in Grenzen. Die US-Aktien-Indizes konnten sich hingegen einmal mehr gut behaupten, obwohl doch der zuletzt deutlich aufwertende US-Dollar die prognostizierten rosigen Gewinnschätzungen für die S&P-500-Unternehmen, die rund die Hälfte ihrer Einkünfte im Ausland erzielen, ebenso untergraben wird, wie die von Europa und China bereits verkündeten bzw. noch zu erwartenden Gegenzölle und Handelsrestriktionen. Angesichts der Tatsache, dass die US-Unternehmensgewinne insbesondere „dank“ massiver verschuldungsfinanzierter Aktienrückkäufe künstlich aufgehübscht worden sind, und die Qualität der ausstehenden US-Unternehmensschulden dementsprechend auch noch nie so schlecht war wie heute, ist es schon bemerkenswert, dass dem US-Aktienmarkt nur noch zwei Monate fehlen, um als längster Bullenmarkt in die Finanzgeschichte einzugehen.

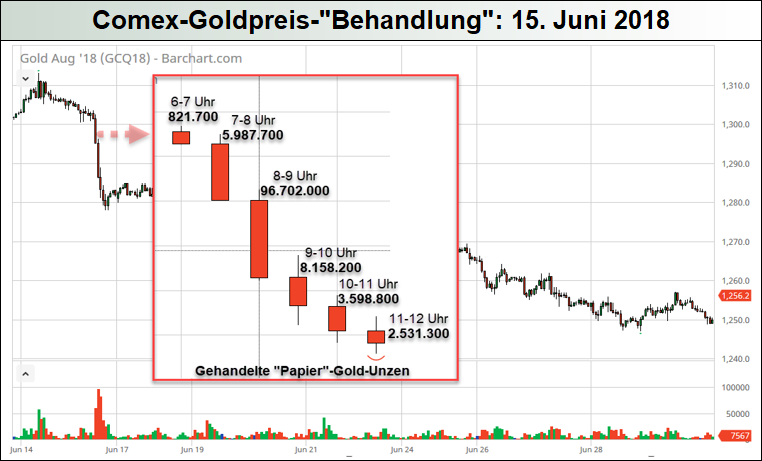

Fondsmanager-Kommentar: Am 15. Juni erfuhr der Goldpreis an der US-Derivate-Börse Comex mal wieder eine besonders auffällige „Sonderbehandlung“. „Dank“ eines 52% der Jahresminenproduktion des Jahres 2017 (3.299t) entsprechenden Future-Tageshandelsvolumens verlor der Goldpreis jedoch nicht nur gleich rund 30 USD, die ausgelösten Anschlussverkäufe sorgten letztendlich für ein Monatsminus von 3,6%. Zwar können die Interventionsspielchen an der Comex derzeit noch ungestört ihre Wirkung entfalten, doch scheinen die Tage des (manipulierenden) Future-Goldpreises gezählt. Schließlich wollen die weltweit größten Goldfördernationen bzw. -käufer – die BRICS-Staaten – laut Aussage des stellvertretenden Vorsitzenden der russischen Zentralbank, Sergey Shvetsov, noch in diesem Jahr mit dem Aufbau eines gemeinsamen Goldhandelssystems beginnen, mit dem Ziel, die vorherrschende Dominanz der westlichen Goldmärkte zu brechen.

Hamburg, Juni 2018